Trend

Accumulative Swing Index

L'Accumulative Swing Index è un indicatore utilizzato per ispezionare il trend a lungo termine confrontando il grafico a barre. In particolare sfrutta i dati OPEN, CLOSE, HIGH e LOW di un particolare periodo di tempo. Questo indice è una variazione dello Swing Index di Welles Wilder, che somma i valori individuali risultanti dallo Swing Index. L'indice di swing dà un valore da 0 a 100 se la barra è positiva, un valore da 0 a -100 se negativa, l’Accumulative Swing Index è una variante che viene utilizzata per avere una maggiore precisione sul lungo termine rispetto al normale Swing Index che utilizza solo due barre. Fondamentalmente quando l’Accumulative Swing Index è positivo significa che il trend a lungo termine è positivo, mentre quando l’Accumulative Swing Index è negativo il trend a lungo termine è negativo. Se invece si dovesse registrare un’assenza di trend di lungo, l’ASI oscillerebbe tra valori positivi e negativi. È molto utile poiché fornisce un valore alle oscillazioni e quindi dà un'indicazione quantitativa sulle inversioni che si verificano anche nel breve termine. Quando l’Accumulative Swing Index viene disegnato sullo stesso grafico del grafico giornaliero, le linee di trend disegnate sull’Accumulative Swing Index possono essere confrontate con le linee di trend disegnate sul grafico a barre. Per coloro che sanno come tracciare le linee di trend, l'Accumulative Swing Index può essere uno strumento eccellente per confermare le proprie idee. Spesso i falsi segnali di trend individuati sui grafici a barre non saranno confermati dall’Accumulative Swing Index. Poiché l'Accumulative Swing Index è una media ponderata che attribuisce maggiore importanza al prezzo CLOSE, una rapida deviazione giornaliera del prezzo non corrisponderà nell’indicatore.

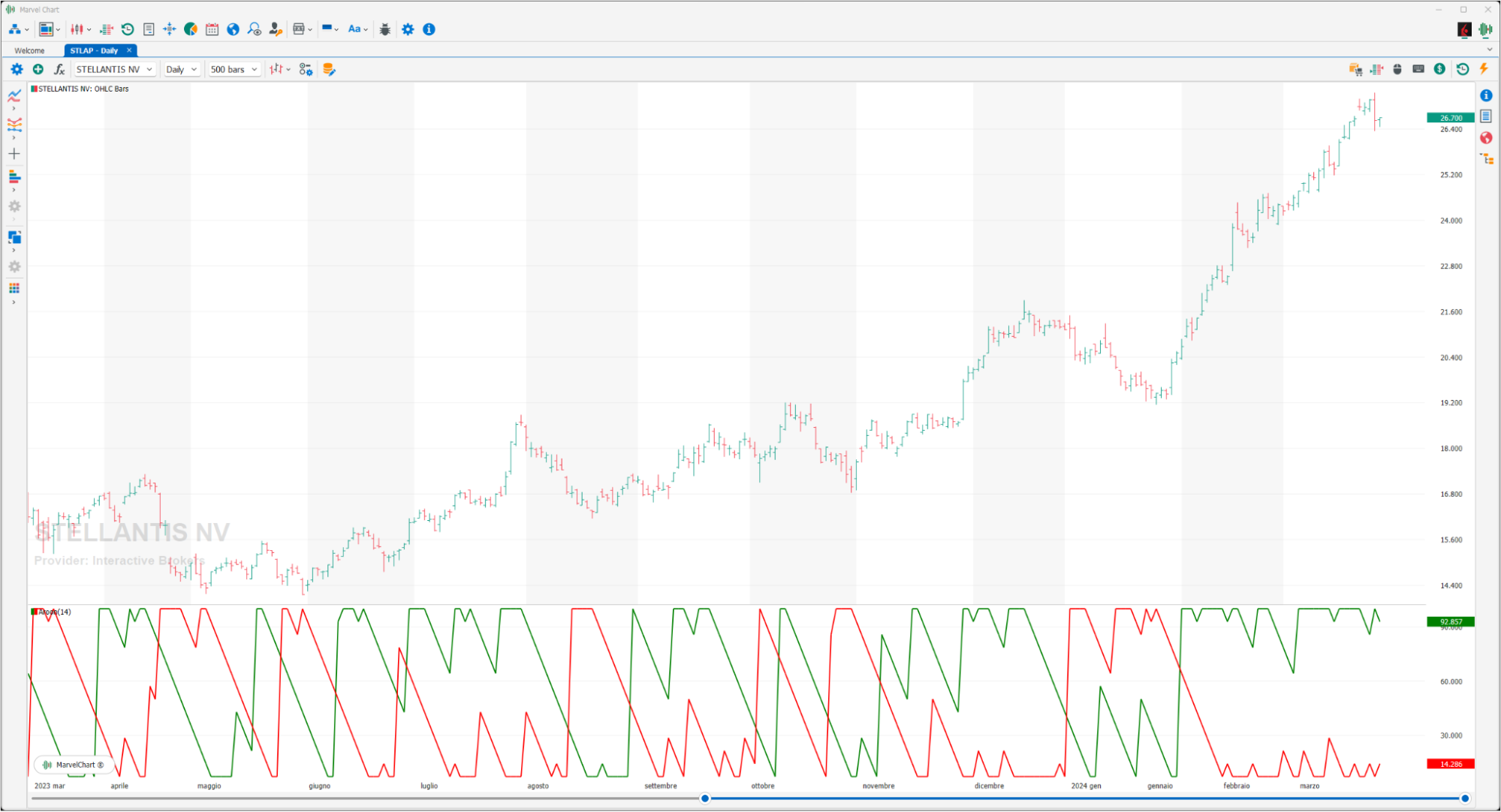

Adaptive Binary Wave

L'indicatore Adaptive Binary Wave (ABW) è uno strumento basato sugli algoritmi Kaufman Adaptive Moving Average (KAMA) e Standard Deviation (StdDev). I segnali 1 e -1 vengono generati quando il valore KAMA corrente supera il valore precedente di oltre una percentuale specificata di deviazione, rispettivamente, verso l'alto o verso il basso; in caso contrario, il segnale è 0.

Aroon

L'Aroon è un indicatore di analisi tecnica sviluppato da Tushar Chande nel 1995 che viene utilizzato per identificare i trend e le loro inversioni. Questo indicatore è composto da due linee, una chiamata “Aroon Up” che serve a misurare la forza di un trend long e l'altra “Aroon Down” che misura la forza di un trend short.. Entrambi sono espressi in percentuale rispetto al tempo totale. Sia Aroon Up che Aroon Down oscillano quindi tra i valori 0 e 100. Più i valori si avvicinano a 100 più il trend è forte, più si avvicinano allo zero più il trend è debole, quindi più basso è il livello dell'Aroon Up, più debole è il trend long e più forte quello short e viceversa.

Aroon Up Se ha raggiunto il livello di 100 il trend positivo è molto forte. Più resterà vicino a 100 e più forte sarà il trend sottostante. Se oscilla tra 80 e 100 suggerisce un potenziale trend positivo, questo segnale diventa più forte se allo stesso tempo Aroon Down è compreso tra 0 e 30. Se oscilla tra 0 e 20 suggerisce debolezza e quindi una possibile inversione del trend in atto.

Aroon Down Se ha raggiunto il livello di 100 il trend short è molto forte. Più resterà vicino a 100 e più forte sarà il trend sottostante. Se oscilla tra 80 e 100 suggerisce un potenziale trend negativo, questo segnale diventa più forte se allo stesso tempo Aroon Up è compreso tra 0 e 30. Se oscilla tra 0 e 20 suggerisce debolezza e quindi una possibile inversione del trend.

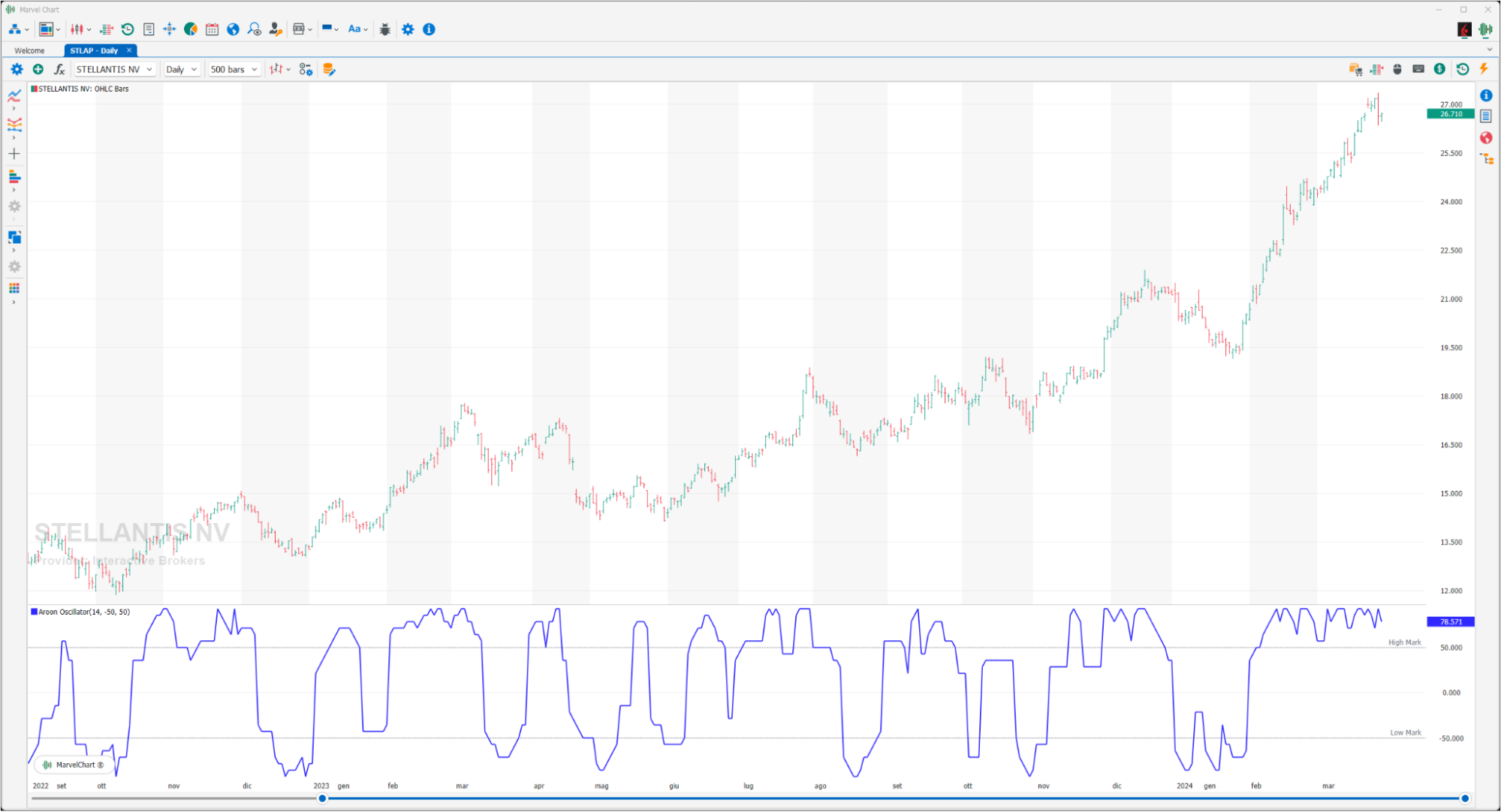

Aroon Oscillator

L'oscillatore Aroon è un indicatore che segue il trend che utilizza aspetti dell'indicatore Aroon (Aroon Up e Aroon Down) per valutare la forza di un trend attuale e la probabilità che continui. Una lettura dell’oscillatore sopra lo 0 indica che è presente un trend rialzista, mentre le letture sotto lo zero indicano che è presente un trend al ribasso. I trader osservano i crossover della linea zero per segnalare potenziali cambiamenti di trend, vengono evidenziati anche i grandi movimenti, superiori a 50 o inferiori a -50, per segnalare forti movimenti dei prezzi.

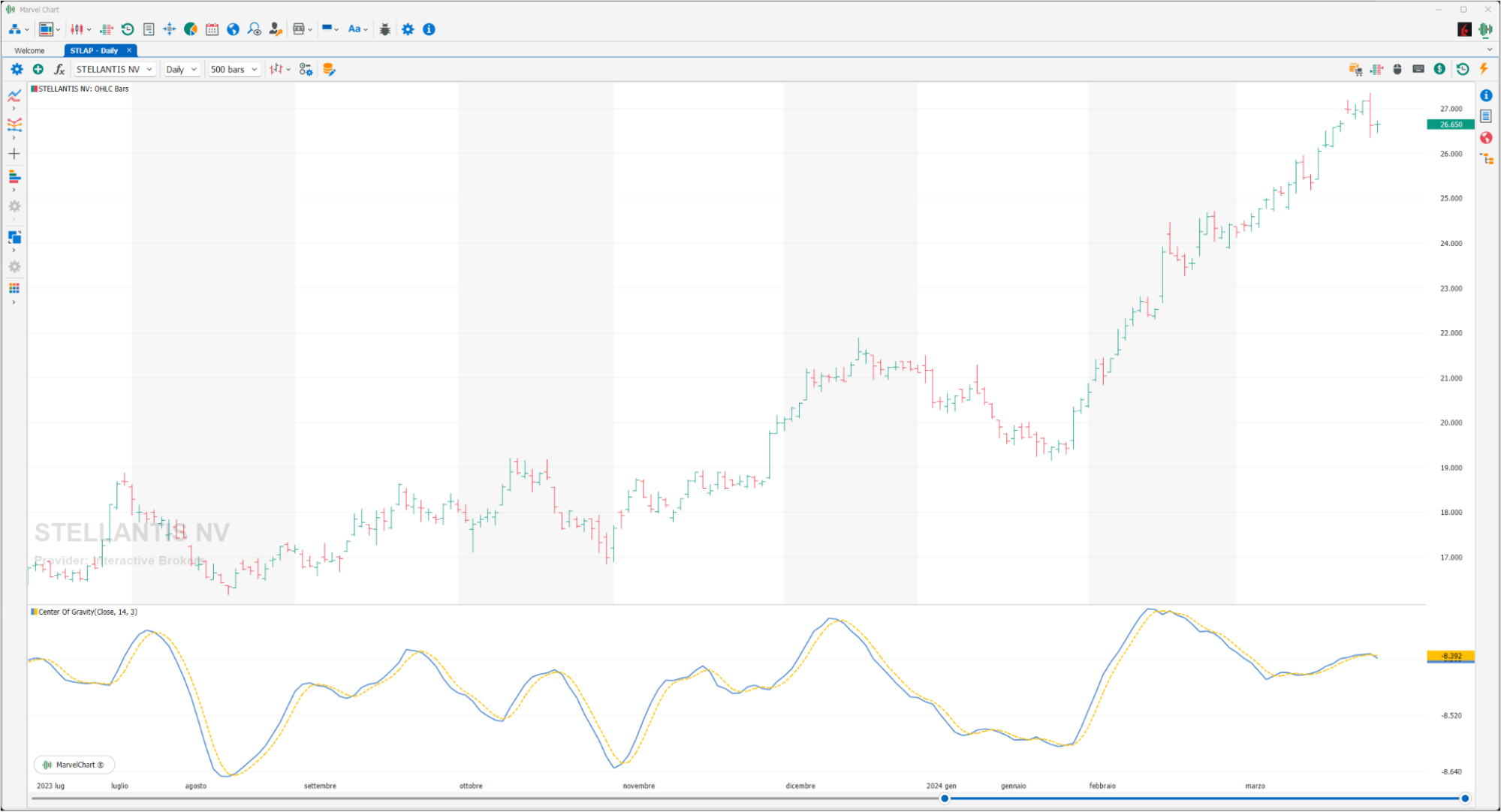

Center Of Gravity

Il Center Of Gravity, di John Ehlers, è stato pubblicato per la prima volta nel maggio 2002, Ehler afferma che questo oscillatore non ha latenze. L'interpretazione è quella classica per gli oscillatori, un segnale BUY viene generato quando la linea veloce incrocia la linea lenta. Al contrario, un segnale di VENDITA viene generato quando la linea veloce incrocia la linea lenta.

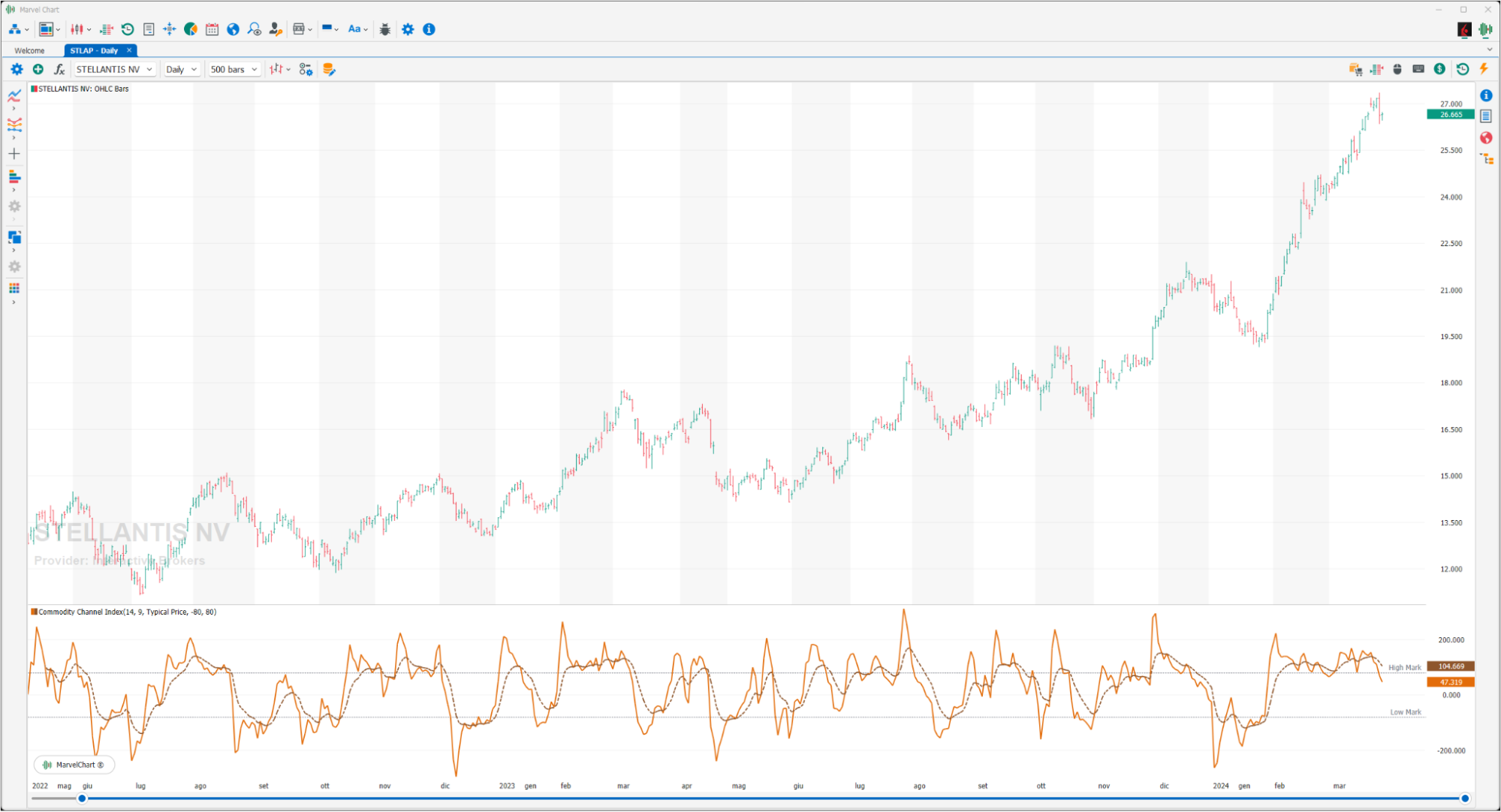

Commodity Channel Index

Il CCI (Commodity Channel Index) è un oscillatore creato da Donald R. Lambert per identificare i cambiamenti ciclici sul mercato delle materie prime. L'ipotesi di base del CCI è che le materie prime si muovono ciclicamente, con la formazione di massimi e minimi a intervalli periodici, tuttavia questo oscillatore viene utilizzato anche su azioni e obbligazioni e più in generale su tutti i mercati che presentano forte ciclicità. La costruzione del Commodity Channel Index parte dal calcolo del “Typical Price” e della sua “Media Mobile Semplice” a 20 periodi. Lambert consiglia di utilizzare un terzo della durata del ciclo come periodo per il calcolo del CCI, quindi se il ciclo dura 60 periodi verrà utilizzato un CCI di 20 periodi. Viene quindi calcolata la deviazione media e l'indicatore CCI viene costruito come il rapporto tra la differenza del typical price con la sua media mobile e la deviazione media moltiplicata per una costante pari a 0,015. La costante 0,015 introdotta da Lambert permette all'oscillatore di avere valori che sono nella maggioranza (70-80%) dei casi compresi tra +100 e -100. Il CCI viene quindi utilizzato come un vero e proprio oscillatore, evidenziando situazioni di ipercomprato quando è sopra +100 e situazioni di ipervenduto quando è sotto -100. Inoltre, il Commodity Channel Index fornisce segnali di divergenza dai prezzi e questi sono tanto più forti quando si verificano maggiormente nelle posizioni in eccesso dell'indicatore.

Cumulative Adjusted Value

L'indicatore Cumulative Adjusted Value la somma totale delle divergenze tra il prezzo e la sua media mobile esponenziale.

Directional Movement Oscillator

L'indicatore Directional Movement Oscillator è costituito da un indicatore direzionale positivo (+DI) e da un indicatore direzionale negativo (-DI). Viene calcolato come differenza tra gli indicatori (+DI) e (-DI). I valori positivi dell'oscillatore indicano tendenze rialziste, mentre quelli negativi indicano tendenze ribassiste.

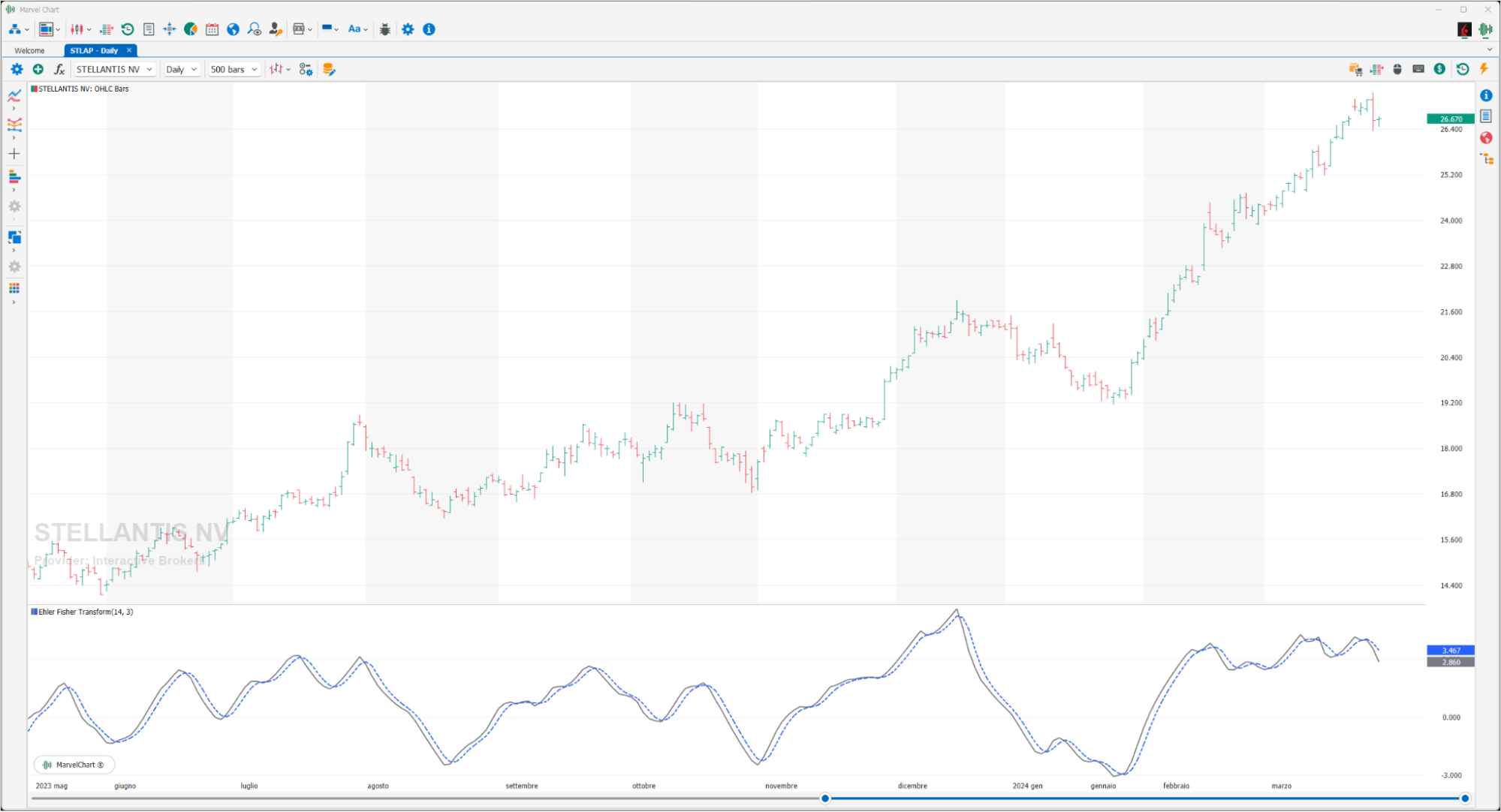

Ehler Fisher Transform

L’indicatore Ehler Fisher Transform, ideato da John Ehler, è di recente concezione, infatti è stato pubblicato per la prima volta nel 2002. Con chiari punti di svolta e una risposta rapida, l’Ehler Fisher Transform viene utilizzato per identificare le inversioni di trend e si basa sul presupposto che i prezzi si comportino come un'onda quadra e non seguano una distribuzione gaussiana o normale. I segnali BUY e SELL vengono generati quando l’indicatore attraversa al rialzo o al ribasso la linea di trigger, che è l’Ehler Fisher Transform di una barra precedente. Quindi un segnale BUY viene generato quando la linea di Fisher supera la soglia -1 verso l'alto e passa sopra la linea di trigger. Un segnale di SELL viene generato quando la linea Fisher attraversa la soglia 1 e attraversa la linea di trigger.

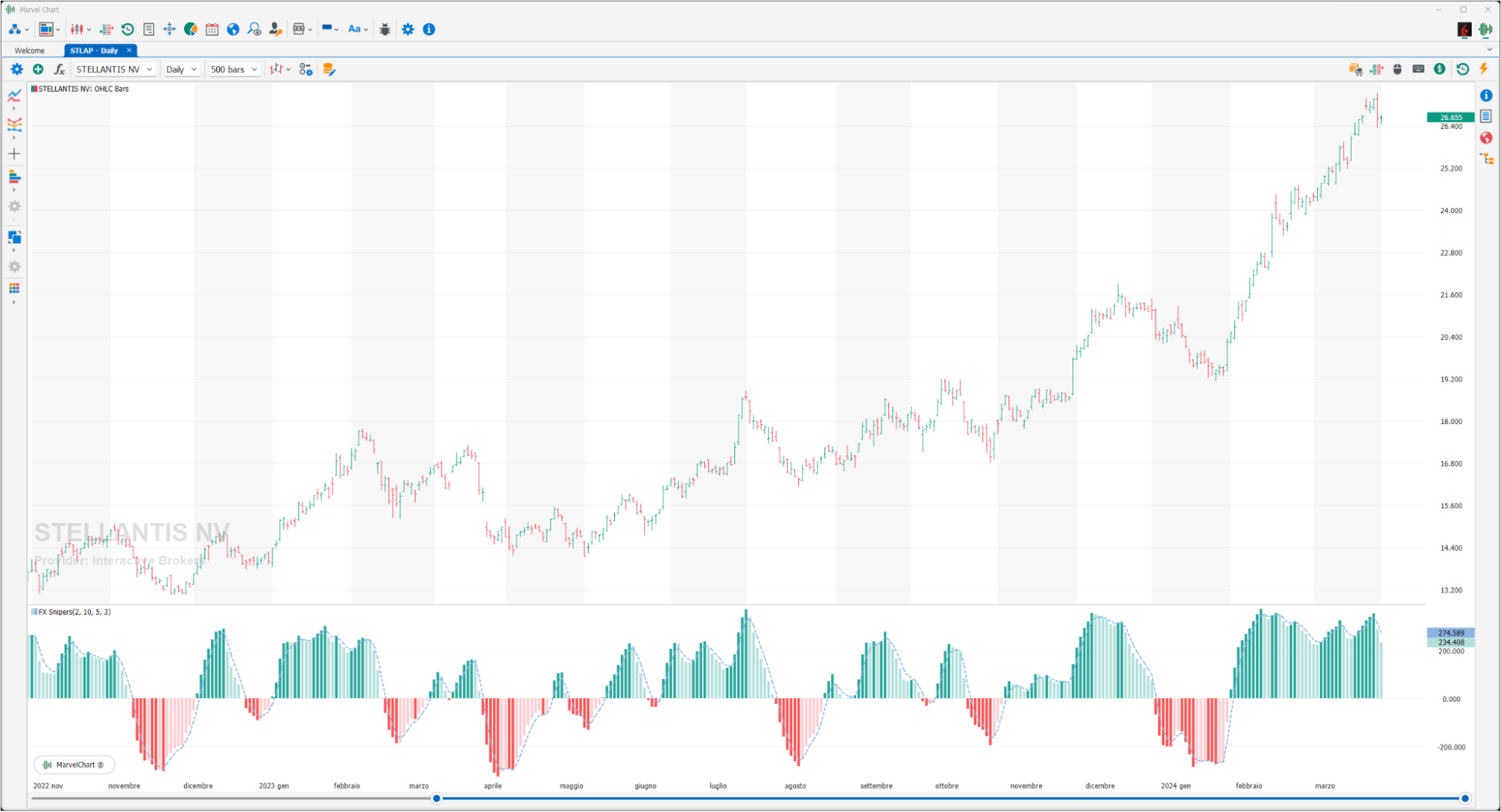

FX Sniper

Lo scopo principale di questo strumento è quello di aiutare i trader e gli investitori in tutti i tipi di mercati finanziari a cogliere il prossimo movimento dei prezzi proprio nel momento in cui la direzione dei prezzi sta per cambiare. Questo strumento può essere utilizzato per individuare la direzione del prezzo sia nei mercati con trend al ribasso, che al rialzo e in range. Questo strumento può essere utilizzato come strumento autonomo sebbene possa essere combinato anche con altri strumenti.

MACD

Il Moving Avarege Convergence Divergence, o più semplicemente MACD, è un indicatore di analisi tecnica inventato e sviluppato da Gerald Appel negli anni '70. Da un punto di vista grafico il MACD si presenta come due linee che oscillano attorno alla soglia dello zero. La linea più veloce, definita linea MACD, è data dalla differenza tra due “Media Mobile” calcolate sui prezzi CLOSE a 12 e 26 periodi. La linea più lenta invece, chiamata MACD Signal, è una media mobile esponenziale con 9 periodi della linea MACD. Dal punto di vista operativo ci sono diverse interpretazioni relative al momento in cui il MACD genera segnali BUY o SELL quando le due linee si incrociano. Un primo metodo di utilizzo del MACD, genera un segnale BUY quando la linea MACD incrocia il Segnale MACD dal basso verso l'alto, avremo invece un segnale SELL se la linea MACD dovesse incrociare il Segnale MACD dall'alto verso il basso. Il MACD può essere utilizzato anche per segnalare zone di ipercomprato o ipervenduto. Avremo ipercomprato quando le linee che lavorano al di sopra della soglia dello zero saranno lontane dalla linea dello zero, avremo ipervenduto quando le linee che lavorano al di sotto della soglia dello zero saranno lontane dalla linea dello zero stessa. L'attendibilità è strettamente legata all'assegnazione di un valore per “distante” poiché non è possibile stabilire semplicemente un valore oggettivo in base al quale tale condizione possa ritenersi confermata. Infine, un'altra interpretazione è quella di attivare il segnale BUY o SELL quando le linee superano la soglia dello zero. Sebbene il segnale sia più affidabile, questo tipo di funzionamento fa sì che gran parte del movimento venga perso sul nascere. Essendo il MACD un indicatore basato sulla “Media Mobile”, per sua natura si muoverà in ritardo rispetto al prezzo puro. Se a questo ritardo dovessimo aggiungere un ulteriore ritardo dovuto alla conferma del segnale con il passaggio della soglia di zero, è abbastanza comprensibile come la nostra temporizzazione di ingresso possa risentirne significativamente.

Mass Index

Il Mass Index è un indicatore ideato da Tushar Chandle e Donald Dorsey. Per la sua costruzione viene utilizzata una “media mobile esponenziale” dell'intervallo di fluttuazione dei prezzi (differenza HIGH – LOW) di un periodo fisso, normalmente 25 periodi. Se la differenza HIGH – LOW aumenta il Mass Index aumenta, al contrario se la differenza HIGH – LOW diminuisce il Mass Index diminuisce. L'utilizzo consigliato dall'ideatore di questo indicatore prevede anche l'utilizzo di una “Media Mobile” sul CLOSE per confermare se l'indicazione del Mass Index è BUY o SELL. Quindi, se il Mass Index sta scendendo e la “media mobile” sta salendo, potrebbe esserci un’inversione ribassista, mentre se il Mass Index e la “media mobile” stanno scendendo potrebbe verificarsi un’inversione rialzista.

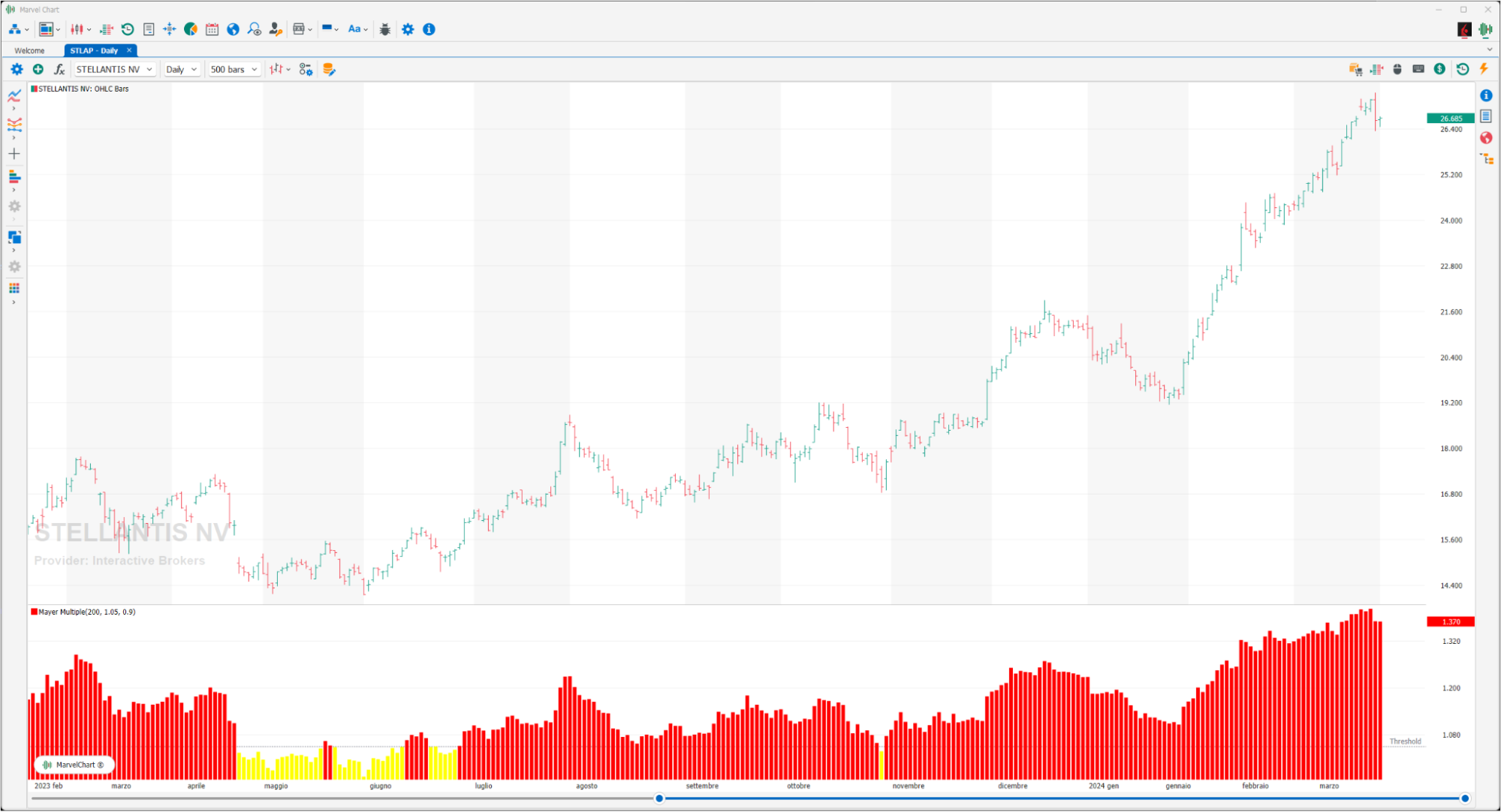

Mayer Multiple

Il Mayer Multiple è un oscillatore calcolato come il rapporto tra il prezzo e la media mobile a 200 giorni. La media mobile a 200 giorni è un indicatore ampiamente riconosciuto per stabilire una distorsione macro rialzista o ribassista. Il multiplo di Mayer rappresenta quindi una misura della distanza da questo prezzo medio a lungo termine come strumento per valutare le condizioni di ipercomprato e ipervenduto. Secondo l'analisi originale, le condizioni di ipercomprato e ipervenduto hanno storicamente coinciso con valori del Mayer Multiple rispettivamente di 2,4 e 0,8. Questi multipli vengono poi applicati alla 200DMA per stabilire modelli di prezzo ciclici top e bottom.

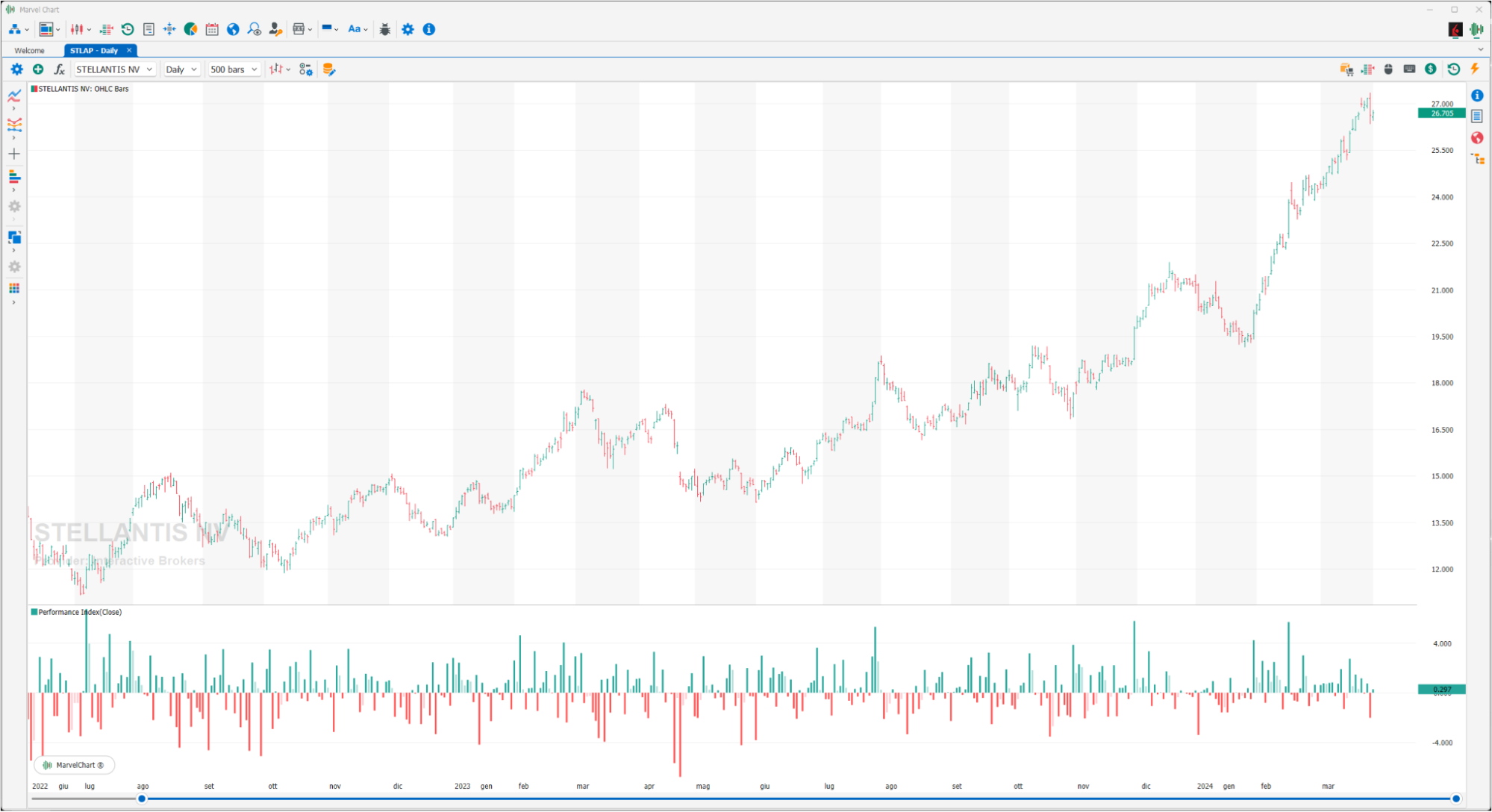

Performance Index

L'indicatore Performance Index è estremamente semplice sia concettualmente che nei calcoli. Si basa sul concetto di performance, ovvero la variazione tra il prezzo CLOSE di una barra e quello precedente, individuandone il trend. Questo semplice calcolo viene poi normalizzato ad un valore percentuale, pertanto è consigliabile la visualizzazione tramite istogramma.

Polarized Fractal Efficiency

L'indicatore Polarized Fractal Efficiency (PFE), sviluppato da Hans Hannula, è uno strumento di analisi tecnica che misura l'efficienza dei movimenti di prezzo in un periodo definito dall'utente, utilizzando la geometria frattale. Oscilla tra -100 e +100, con zero come linea centrale. Valori superiori a zero suggeriscono un trend rialzista, mentre valori inferiori a zero indicano un trend ribassista. Valori di PFE più elevati, positivi o negativi, indicano trend più forti, mentre valori prossimi allo zero indicano un movimento di prezzo instabile e meno efficiente.

Aspetti chiave dell'indicatore PFE

Geometria Frattale

Il PFE utilizza la geometria frattale, un concetto matematico utilizzato per descrivere modelli complessi e auto-simili in natura e nei mercati, per analizzare l'efficienza dei prezzi.

Identificazione del trend

Un PFE positivo suggerisce un trend rialzista, mentre un PFE negativo suggerisce un trend ribassista.

Forza del trend

Valori assoluti più elevati del PFE indicano trend più forti, mentre valori prossimi allo zero suggeriscono una mancanza di una chiara direzione del trend.

Mercati instabili

Quando il PFE è prossimo allo zero, indica un mercato instabile con domanda e offerta equilibrate.

Uso pratico

I trader possono utilizzare il PFE per identificare potenziali punti di ingresso e di uscita, confermando altri indicatori e strategie.

Come interpretare il PFE

PFE > 0: Suggerisce un trend rialzista.

PFE < 0: Suggerisce un trend ribassista.

|PFE| Vicino a 100: indica un trend forte, rialzista o ribassista.

PFE vicino a 0: indica un mercato instabile o laterale.

Riepilogo

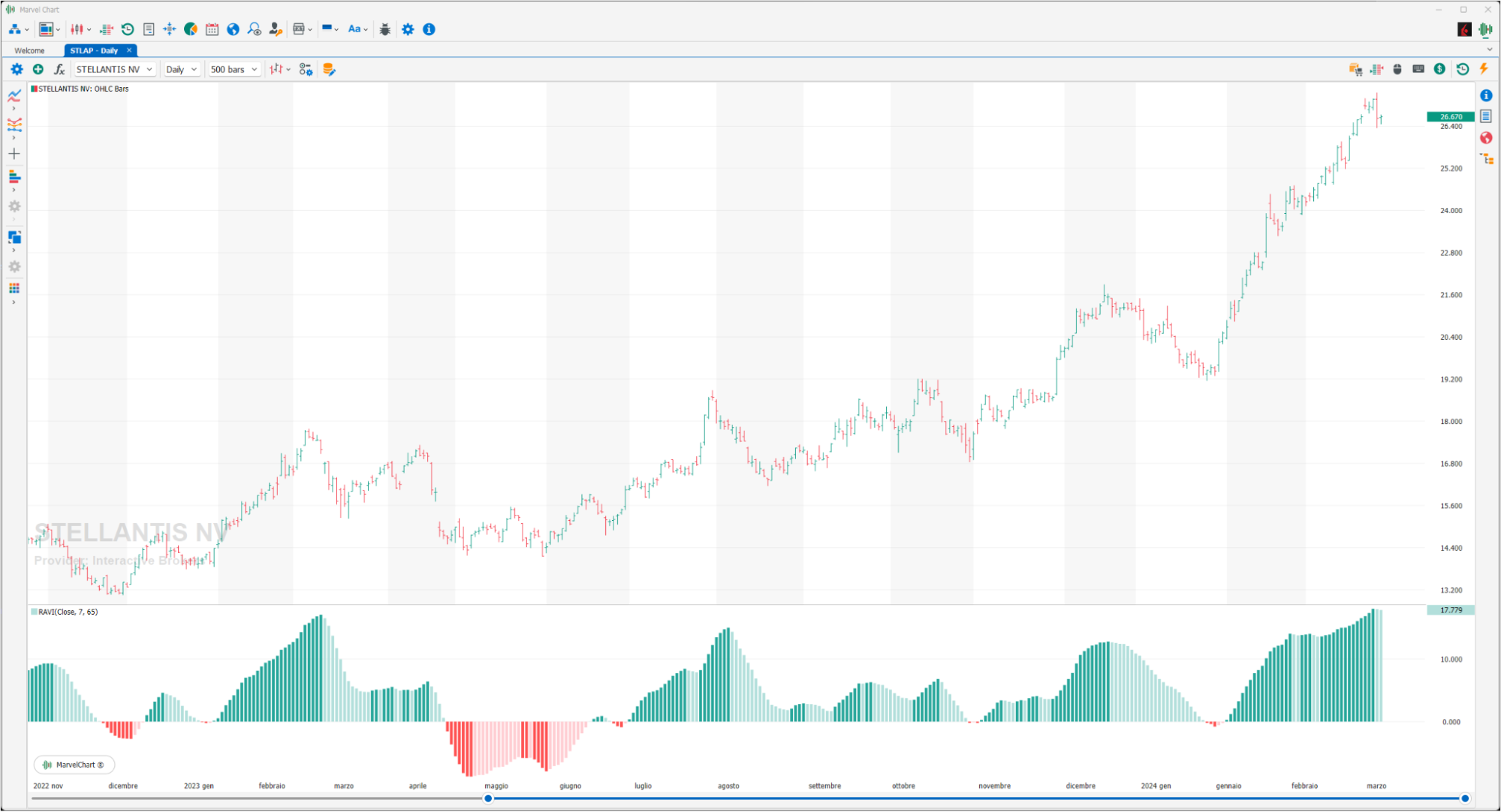

RAVI

L'indicatore RAVI (Range Action Verification Index) è un indicatore di trend da usare su timeframe giornaliero sviluppato da Tushar Chande. Il RAVI viene calcolato utilizzando la “media mobile” di diverse lunghezze. Il primo è una “Media Mobile” breve, seguendo le indicazioni dell'inventore con un periodo di 7 barre. La seconda è una “Media Mobile” lunga, seguendo le indicazioni dell'inventore con un periodo di 65 barre. Il mercato è da considerarsi in trend se il valore RAVI è maggiore di 0 per un trend rialzista, minore di 0 in caso di trend ribassista. Altrimenti il mercato si sta consolidando.

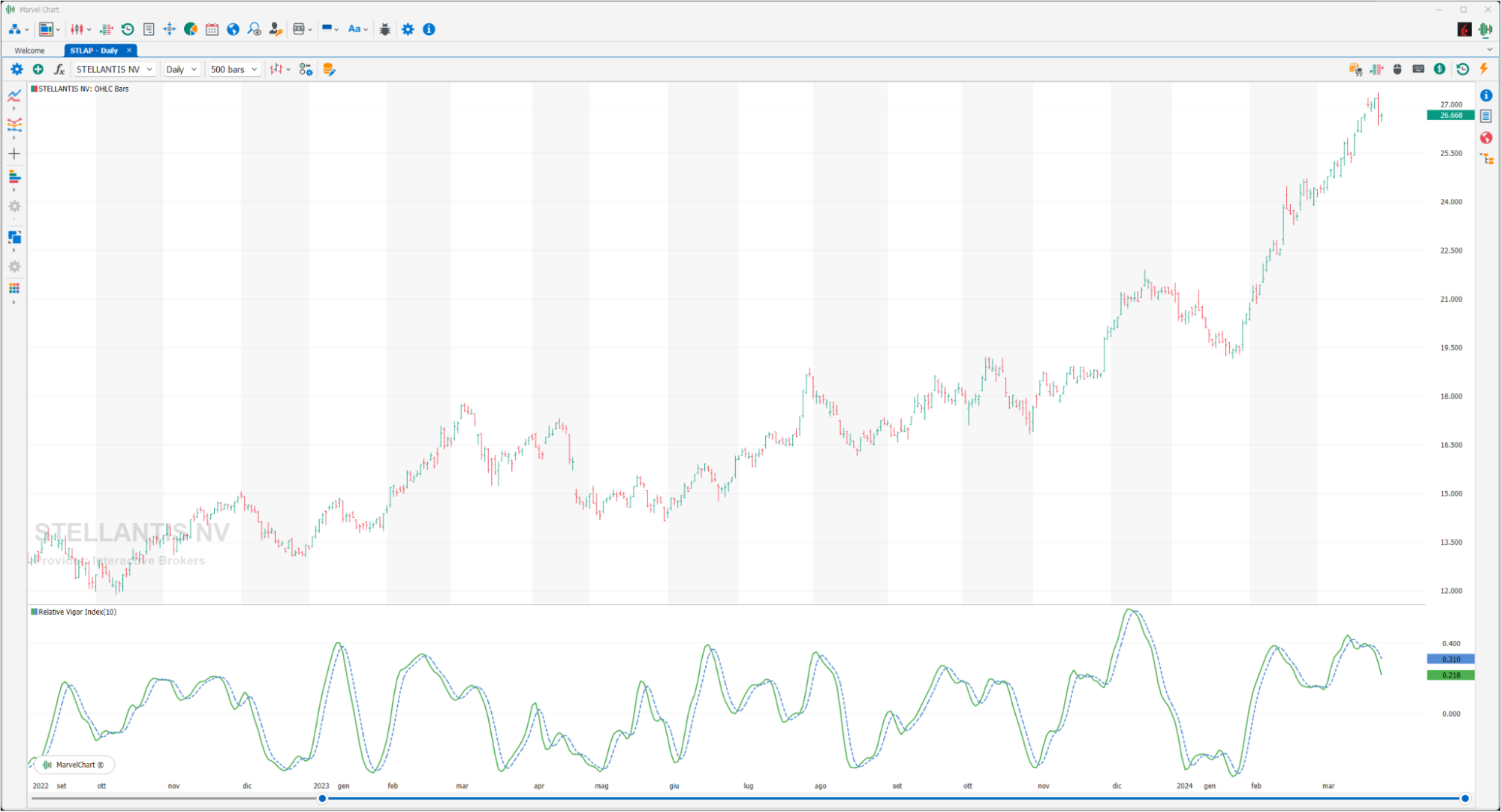

Relative Vigor Index

Il Relative Vigor Index si basa sulla probabilità che i prezzi chiudano più in alto dell'apertura nei trend rialzisti del mercato e, analogamente, chiudano più in basso dell'apertura nei trend al ribasso. Il Relative Vigor Index confronta il prezzo di chiusura di un titolo o di un asset con il suo range di negoziazione.

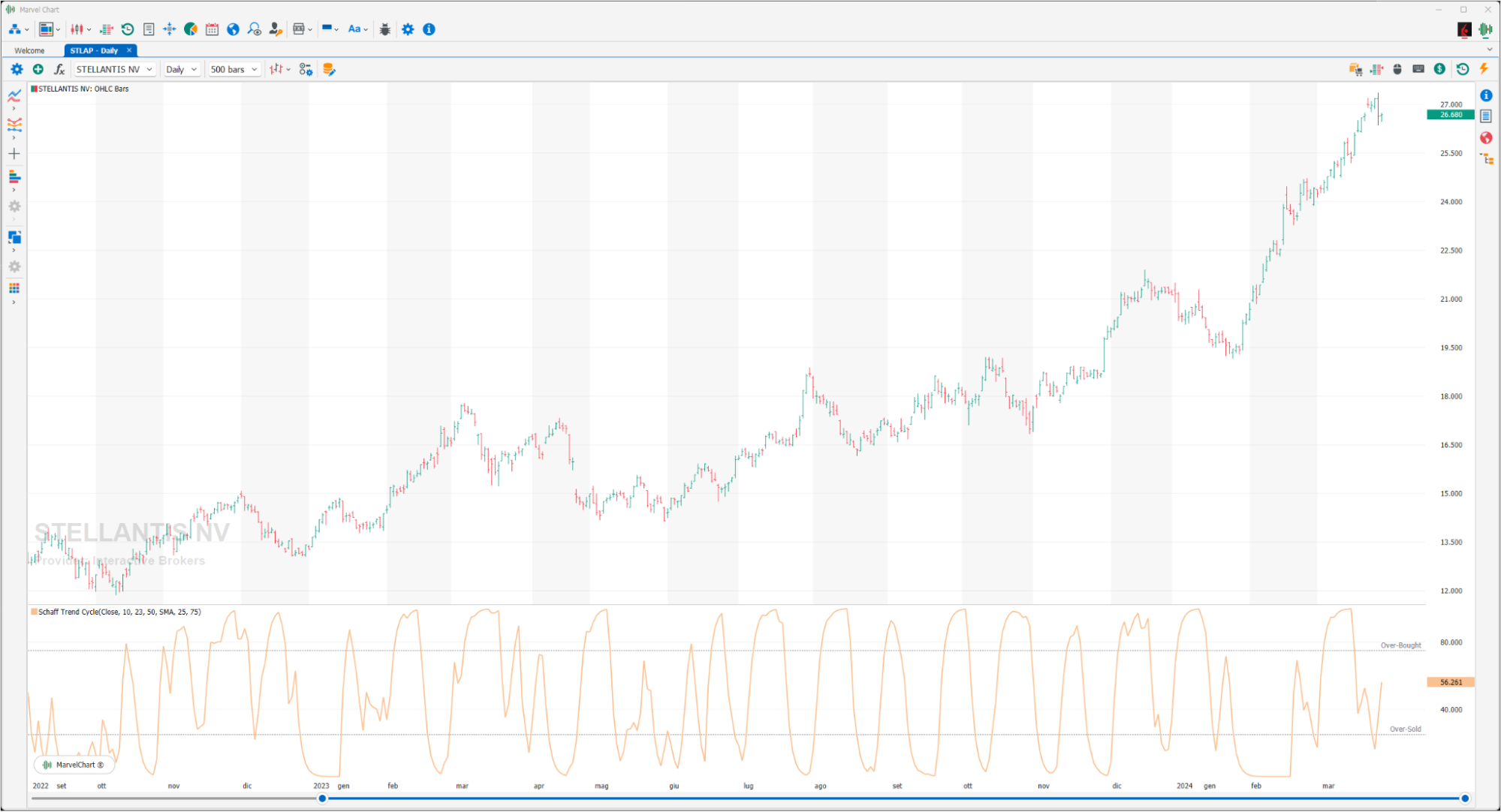

Schaff Trend Cycle

L'indicatore Schaff Trend Cycle ideato da Doug Schaff nel 2008, si basa sul presupposto che i trend accelerano e rallentano ciclicamente, quindi reagisce ai bruschi cambiamenti di prezzo, ignorandone quelli piccoli. Secondo la concezione dell’indicatore di Doug Schaff, dopo un certo periodo di tempo, il trend ritorna al punto di sviluppo originale sui mercati, e il ciclo dei suoi movimenti successivi comincia a ripetersi. Un segnale SELL viene generato quando la linea dell'indicatore interseca la linea del 75%. Un segnale BUY viene generato quando la linea dell'indicatore interseca la linea del 25% verso l'alto. Doug Schaff propone anche un filtraggio dei segnali: se la barra che segue quella del segnale si chiude oltre il precedente HIGH, ciò significa una maggiore probabilità di movimento dei prezzi e, di conseguenza, di acquisti. Il segnale per la vendita è rappresentato dalla situazione opposta, cioè quando la barra che segue la barra del segnale chiude sotto il LOW della barra precedente.

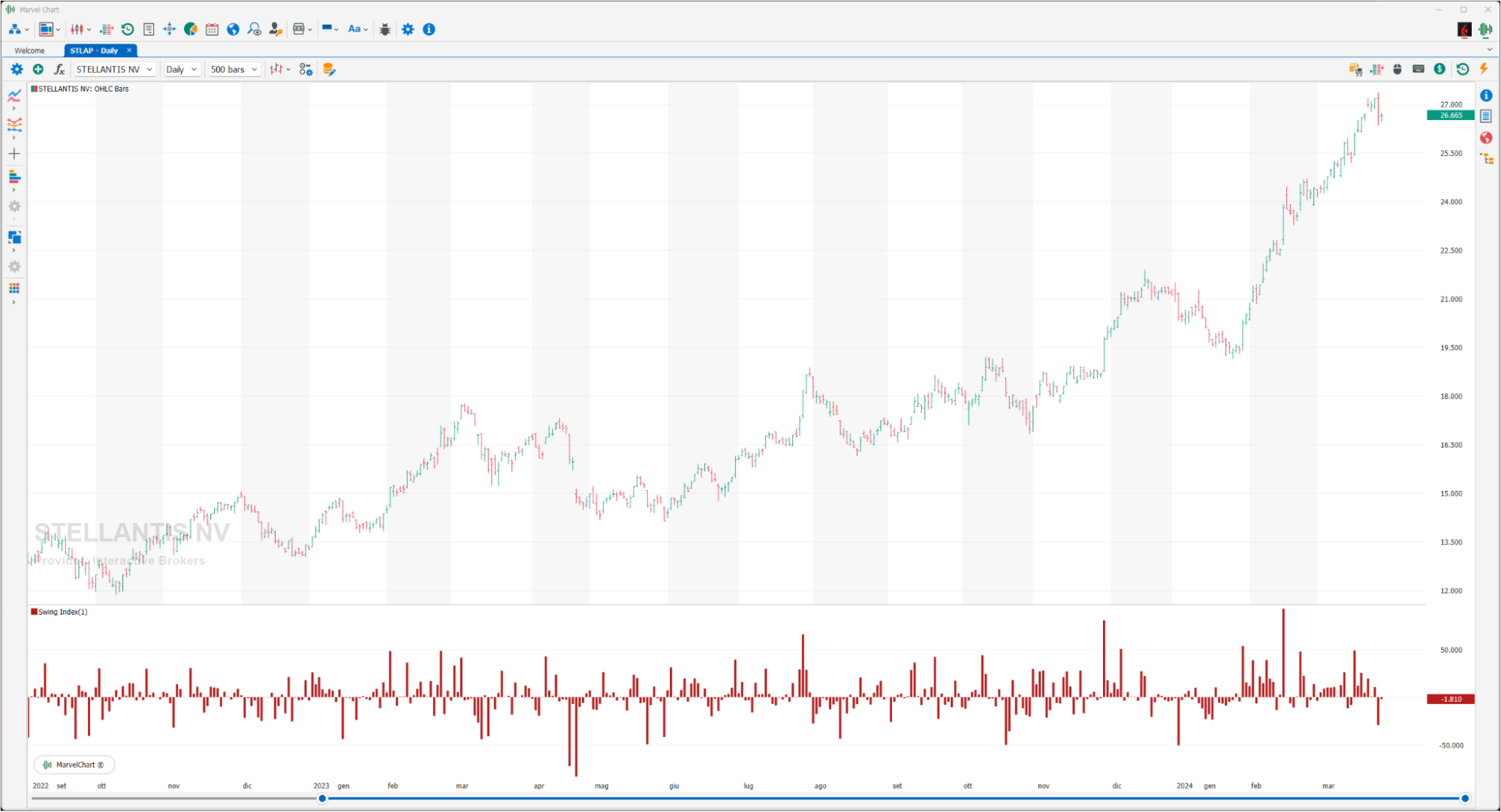

Swing Index

Lo Swing Index è un indicatore di analisi tecnica sviluppato da Welles Wilder che mira a dare un'indicazione a breve termine isolando il prezzo “reale” di uno strumento finanziario confrontando le relazioni tra i prezzi correnti (OPEN, HIGH, LOW, CLOSE) e il prezzi del periodo precedente. L'interpretazione è molto semplice: la previsione è rialzista se lo Swing Index è superiore a 0, al contrario è ribassista se è inferiore a 0.

Traders Dynamic Index

Il Traders Dynamic Index (TDI) è un indicatore di analisi tecnica utilizzato da trader e investitori per valutare le condizioni di mercato e prevedere i movimenti dei prezzi. Combina analisi di trend, momentum ed elementi di volatilità per fornire una visione completa del mercato. Sviluppato da Dean Malone, il TDI è un indicatore versatile che può essere applicato a vari intervalli temporali e condizioni di mercato. Il TDI viene utilizzato per identificare le condizioni di ipercomprato e ipervenduto nel mercato. Quando la linea del prezzo attraversa la banda di Bollinger superiore, indica una condizione di ipercomprato, indicando una potenziale inversione o pullback. Al contrario, quando la linea del prezzo incrocia al di sotto della banda di Bollinger inferiore, suggerisce una condizione di ipervenduto e una possibile inversione o rimbalzo verso l'alto. Il TDI può anche essere utilizzato per confermare l’attuale direzione del trend. Quando la linea dell’indicatore è al di sopra della linea di segnale, suggerisce che il mercato è in un trend rialzista. Al contrario, se la linea dell’indicatore è al di sotto della linea di segnale del mercato, indica un trend al ribasso.

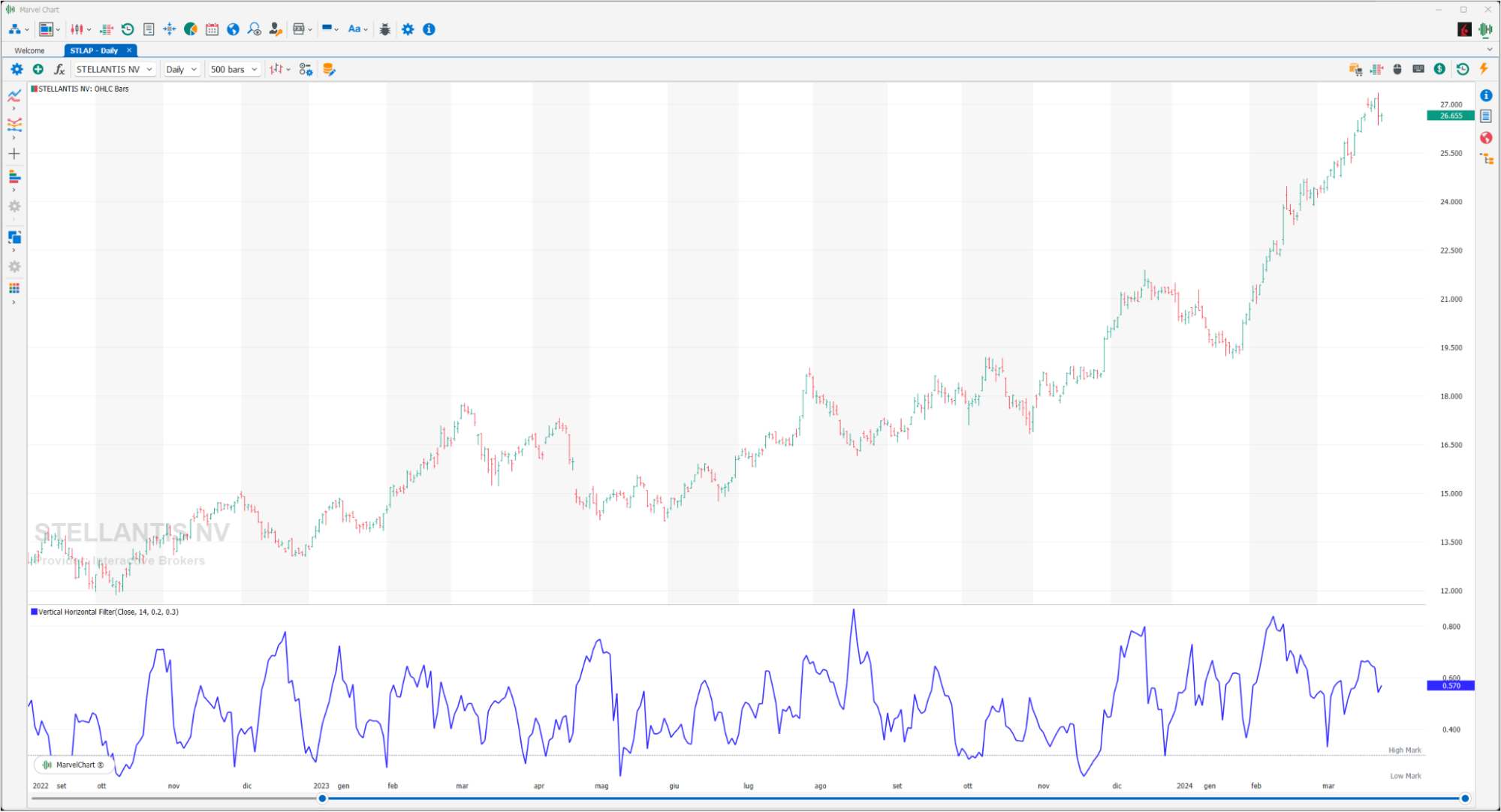

Vertical Horizontal Filter

Il Vertical Horizontal Filter (VHF) è un indicatore ideato da Adam White per individuare trend e fasi congestionate del mercato. Il calcolo prevede l'interazione dei prezzi CLOSE, HIGH e LOW raggiunti in un periodo di 28 periodi; per la precisione il VHF nasce dal rapporto tra il valore assoluto della differenza tra HIGH e LOW registrato dal periodo in esame, e la somma dei valori assoluti delle differenze tra prezzi CLOSE consecutivi del periodo considerato. La teoria interpretativa afferma che un VHF decisamente più alto conferma l'andamento del mercato, mentre un VHF ribassista prelude l'inizio di una fase congestionata. Inoltre, il tracciamento di nuovi massimi prelude ad una fase di congestione, mentre nuovi minimi confermano l'ipotesi di uscita dalla congestione e l'inizio di una fase in trend (sia essa rialzista o ribassista).

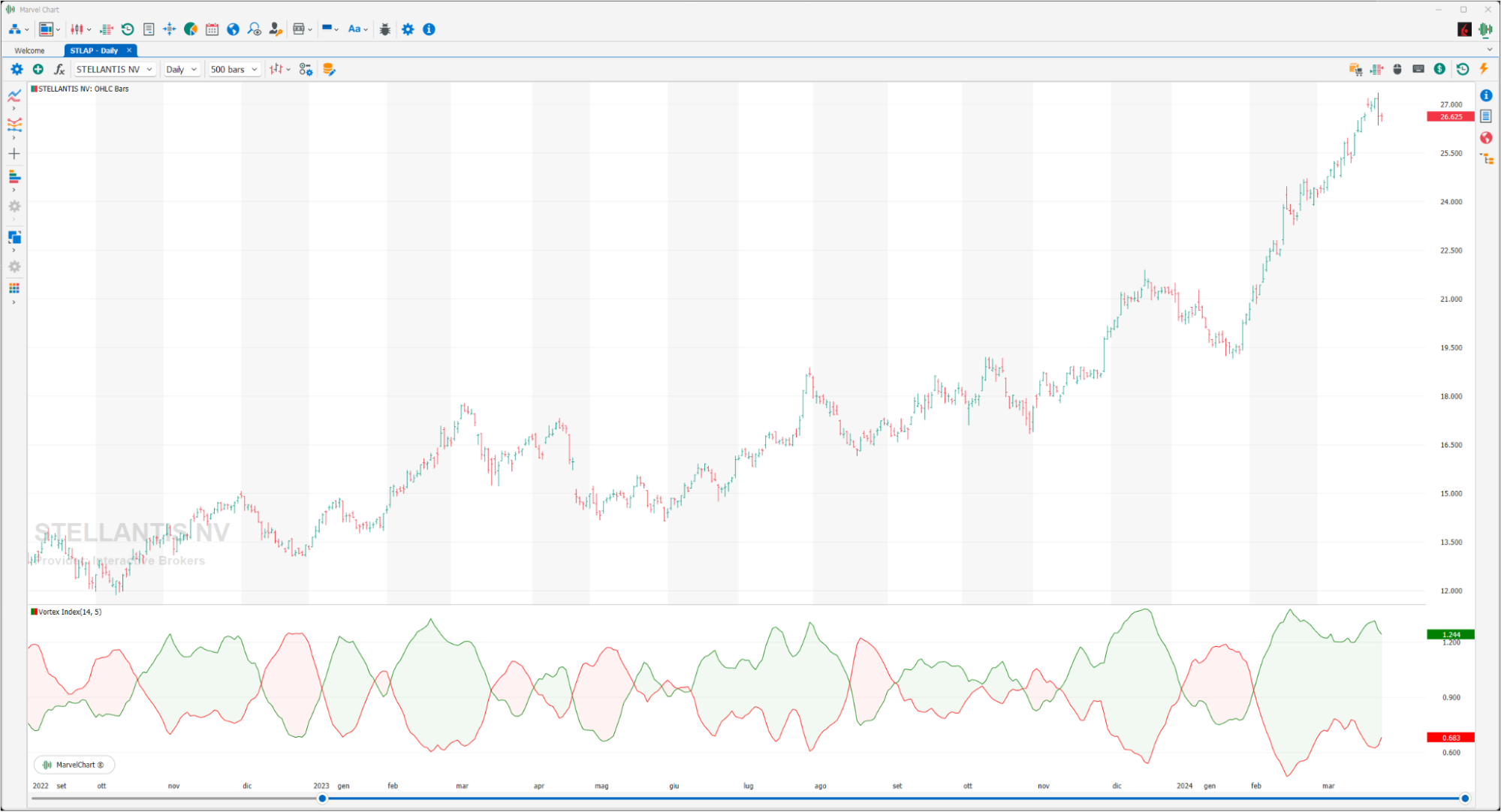

Vortex Index

Sviluppato da Etienne Botes e Douglas Siepman, l'indicatore Vortex è costituito da due oscillatori che catturano trend positivi e negativi. Sebbene la formula sia piuttosto complessa, l’indicatore è abbastanza semplice da comprendere e facile da interpretare. C'è un segnale rialzista quando l'indicatore di trend positivo supera l'indicatore di trend negativo. Viceversa, si ha un segnale ribassista quando l’indicatore di trend negativo incrocia l’indicatore di trend positivo.

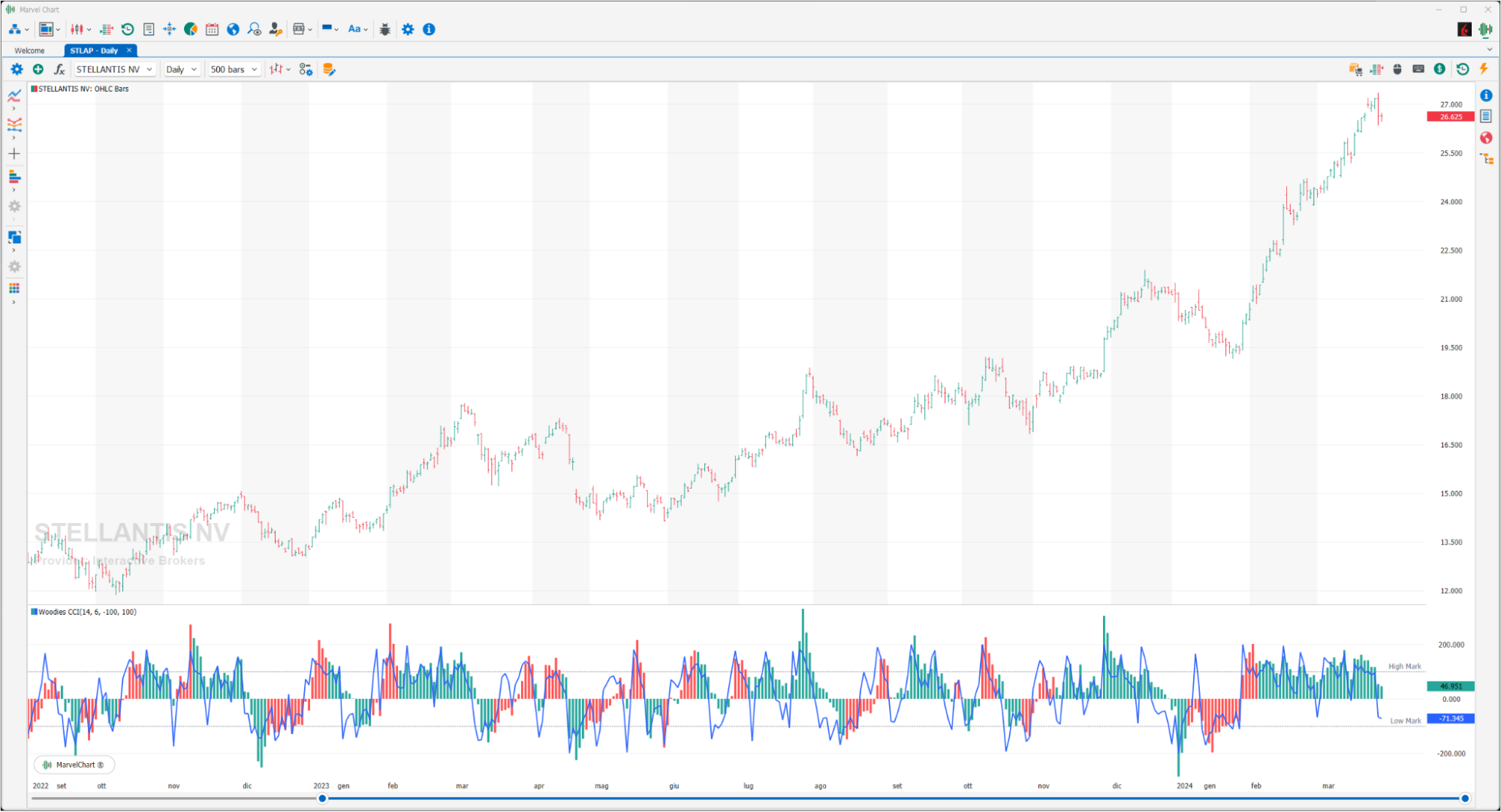

Woodies CCI

L'indicatore Woodies Commodity Channel Index (CCI) è una modifica dell'indicatore CCI originale utilizzato dai trader per aiutare a determinare i punti di svolta. L'indicatore Woodies CCI è costituito da due CCI impostati con i periodi 6 e 14, uno è una curva veloce utilizzata per tracciare e prevedere il movimento del CCI più lento, l'altra una curva lenta. Per tracciare i risultati del CCI lento viene utilizzato anche un istogramma espresso con vari colori. L'indicatore Woodies CCI rivela vari modelli che possono aiutare i trader a prendere decisioni informate. Alcuni modelli chiave includono il rifiuto della linea zero, la continuazione del trend e la divergenza. Il rifiuto della linea dello zero è uno schema che si verifica quando il CCI si avvicina alla linea dello zero ma inverte la direzione prima di attraversarla. Questo modello spesso indica una forte continuazione del trend e può essere un segnale per entrare o uscire da un'operazione nella direzione del trend. I modelli di continuazione del trend si verificano quando il Woodies CCI rimane sopra o sotto la linea dello zero per un periodo prolungato, indicando un forte trend al rialzo o al ribasso. I trader possono utilizzare queste informazioni per determinare la direzione del mercato e identificare potenziali punti di entrata o di uscita. La divergenza è un modello in cui il prezzo di un titolo e il Woodies CCI si muovono in direzioni opposte. Questo può essere un segnale rialzista o ribassista, a seconda che la divergenza sia positiva o negativa. La divergenza positiva si verifica quando il prezzo tocca un minimo più basso mentre il CCI fa un minimo più alto, il che può segnalare una potenziale inversione di trend al rialzo. Una divergenza negativa si verifica quando il prezzo raggiunge un massimo più alto mentre il CCI raggiunge un massimo più basso, indicando una possibile inversione di trend al ribasso.