Momentum Oscillators

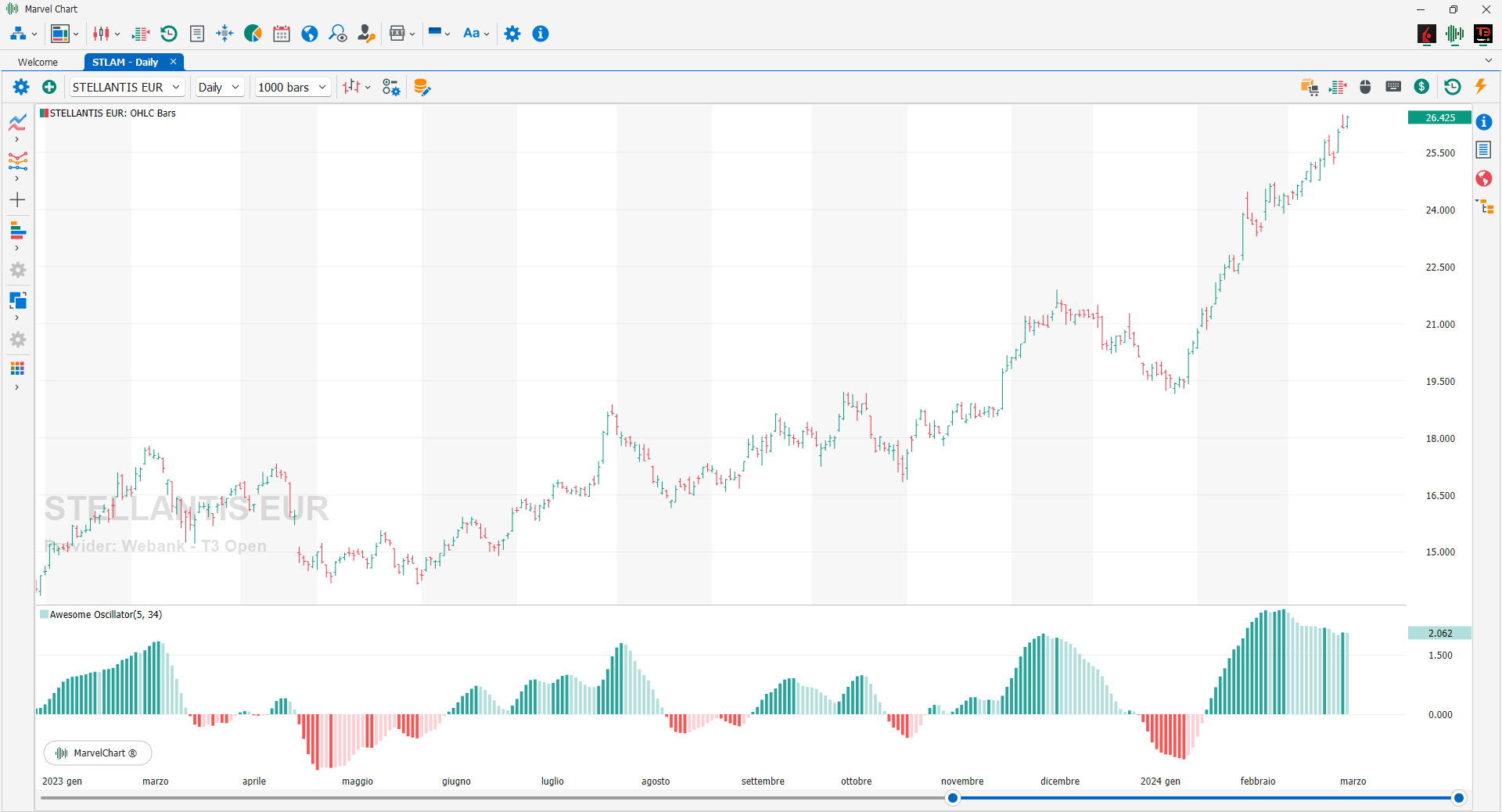

Awesome Oscillator

L'Awesome Oscillator è un indicatore utilizzato per misurare il momentum del mercato. Questo oscillatore calcola la differenza tra medie mobili semplici a 34 periodi e 5 periodi. Le Medie Mobili Semplici utilizzate non vengono calcolate utilizzando il prezzo close ma piuttosto il valore medio di ciascuna barra. L'Awesome Oscillator viene generalmente utilizzato per corroborare il trend o per anticipare possibili inversioni.

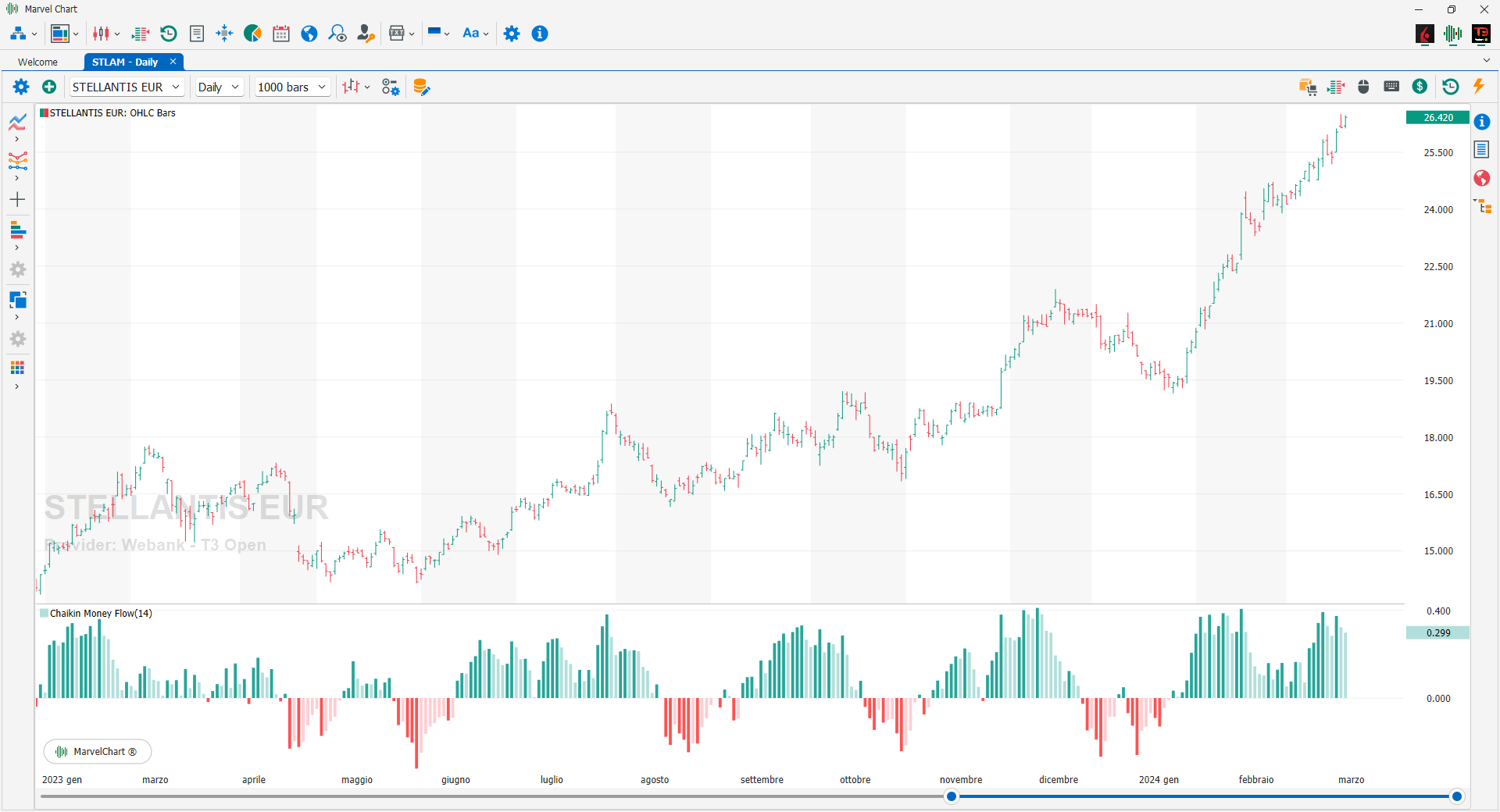

Chaikin Money Flow

Sviluppato da Marc Chaikin, il Chaikin Money Flow è un oscillatore calcolato in base alle letture giornaliere della linea di accumulo/distribuzione. Come per la linea A/D, anche per l'oscillatore Chaikin la pressione di acquirenti e venditori è determinata in base alla posizione del close rispetto al massimo e al minimo. Si ha infatti pressione positiva, o accumulo, se la chiusura è nel 50% del range positivo; si ha invece pressione negativa, o distribuzione, se la chiusura è nel 50% del range negativo. In generale, il Chaikin Money Flow è rialzista quando è positivo e ribassista quando è negativo. Questo indicatore genera segnali al rialzo che indicano che uno strumento finanziario si sta accumulando sulla base di tre fattori: Il primo e più ovvio fattore è se il valore del valore del Chaikin Money Flow è maggiore di zero: è un'indicazione di acquisto quando l'indicatore è positivo. Il secondo fattore è la durata della lettura, da quanto tempo l’oscillatore è positivo: più tempo l’oscillatore resta sopra lo zero, più si ha la prova che lo strumento finanziario è in fase di accumulo sostenuta; lunghi periodi di accumulo o pressione all’acquisto sono indicazioni di rialzo e indicano che il sentiment rimane positivo. Il terzo fattore è l'intensità dell'oscillatore: non solo l'oscillatore dovrebbe mantenersi sopra lo zero, ma dovrebbe anche poter aumentare e raggiungere un certo livello; quanto più positiva è la lettura, tanto maggiori sono le prove di una pressione di acquisto e di accumulo.

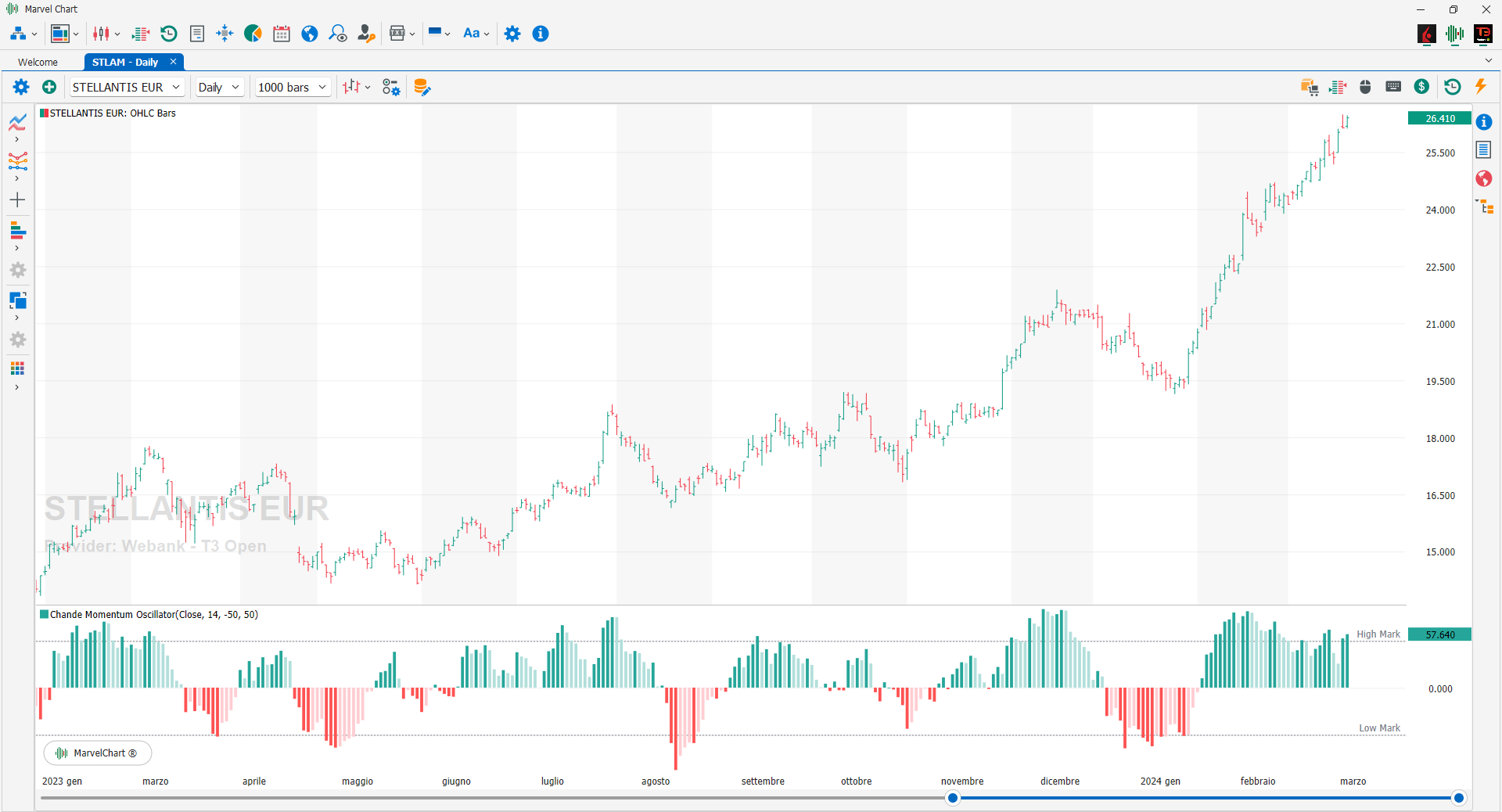

Chande Momentum Oscillator

Il Chande Momentum Oscillator è un oscillatore di momentum puro che identifica gli eccessi a breve termine del momentum del mercato. È una variante del RSI, da cui differisce perché il Chande Momentum Oscillator misura direttamente il momentum (nel numeratore della formula contempla il momentum dei giorni positivi e dei giorni negativi, mentre il RSI utilizza al numeratore solo il momentum dei giorni giorni positivi). Il Chande Momentum Oscillator non utilizza meccanismi di smorzamento all'interno della sua formula, quindi non attenua gli eccessi a breve termine del momento, mentre l'RSI esegue i calcoli su dati smorzati. La scala del Chande Momentum Oscillator varia da -100 a +100, così puoi vedere a colpo d'occhio il momentum (sopra o sotto lo zero), mentre con RSI, che ha una scala da 0 a 100, deve essere utilizzato come limite del momentum il valore 50.

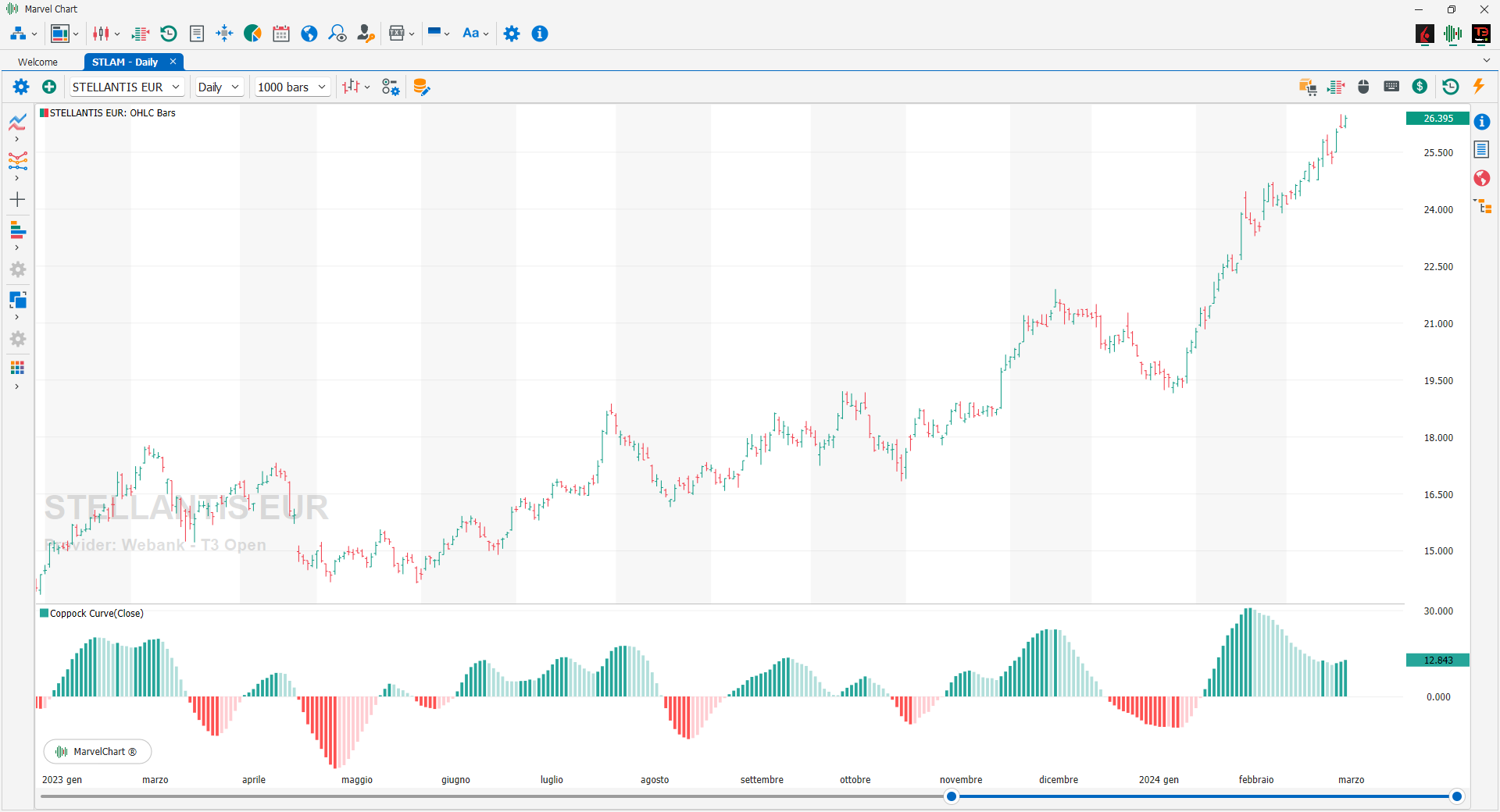

Coppock Curve

Il Coppock Curve è un indicatore di momentum studiato per timeframe lughi ideato da Edwin Sedgwick Coppock nel lontano 1962. È un indicatore che segue il trend e che genera segnali di acquisto quando diventa negativo, superando al ribasso la linea dello zero. Per sua costruzione è un indicatore che quindi non mostra un nuovo trend in modo reattivo ma piuttosto quando è ben consolidato. Coppock ha ideato questo indicatore per gli indici SP 500 e Dow Jones Industrial quindi è consigliabile utilizzarlo sugli indici piuttosto che su azioni o commodities, infatti nel caso delle materie prime Coppock sconsiglia di utilizzarli perchè i minimi di questi strumenti generalmente hanno un forma arrotondata, mentre su altri strumenti i minimi hanno forma appuntita.

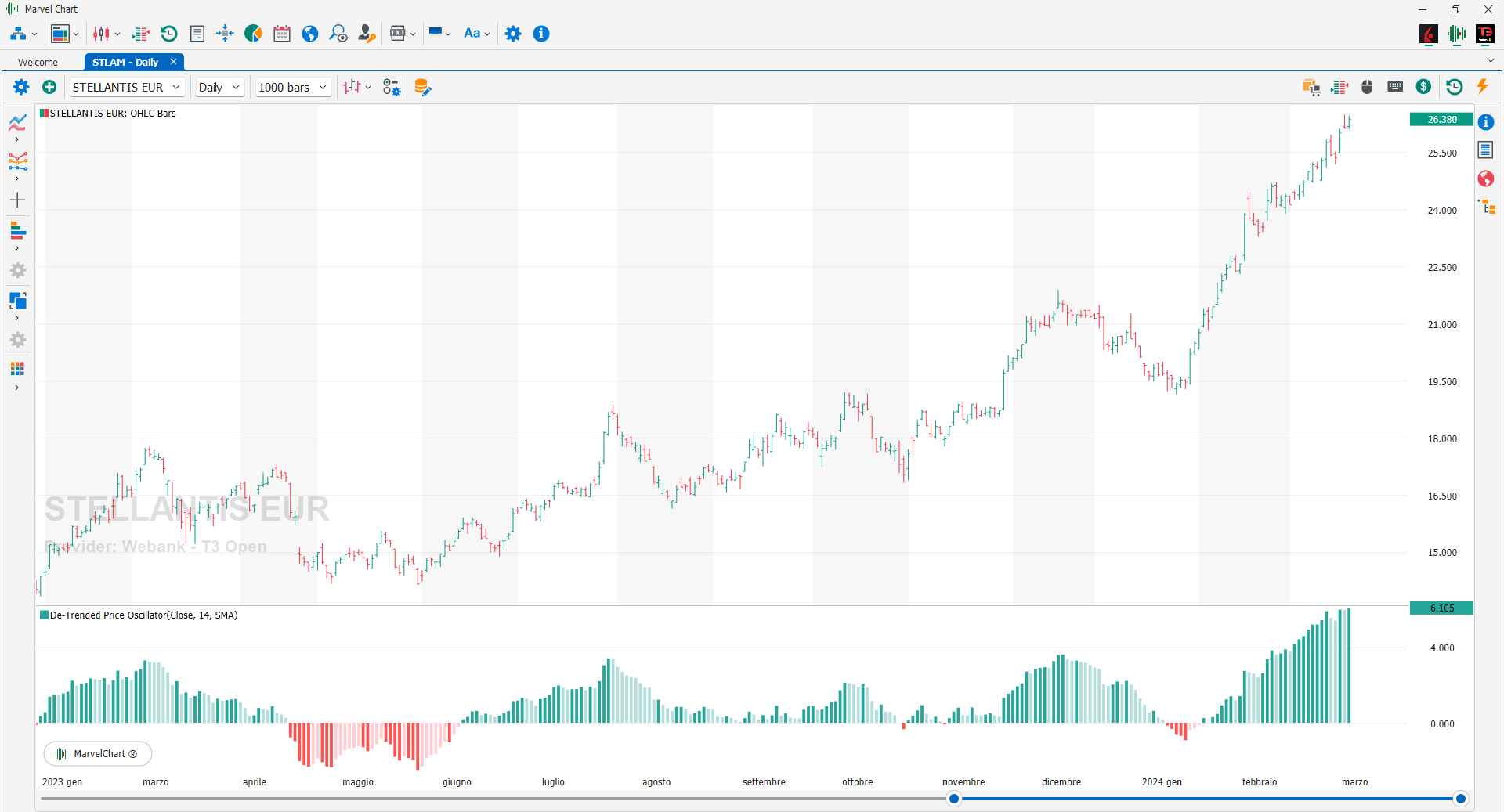

De-Trended Price Oscillator

Il Detrended Price Oscillator è un indicatore che permette di individuare i cicli di lungo termine partendo dall'analisi delle componenti cicliche di breve termine. L’indicatorer calcola la differenza tra il prezzo giornaliero e la rispettiva media mobile spostata indietro nel tempo ((Periodi * 0.5) +1). L'interpretazione standard è molto semplice: si genera un segnale BUY quando il Detrended Price Oscillator passa da negativo a positivo, al contrario si genera un segnale SELL quando il Detrended Price Oscillator passa da positivo a negativo.

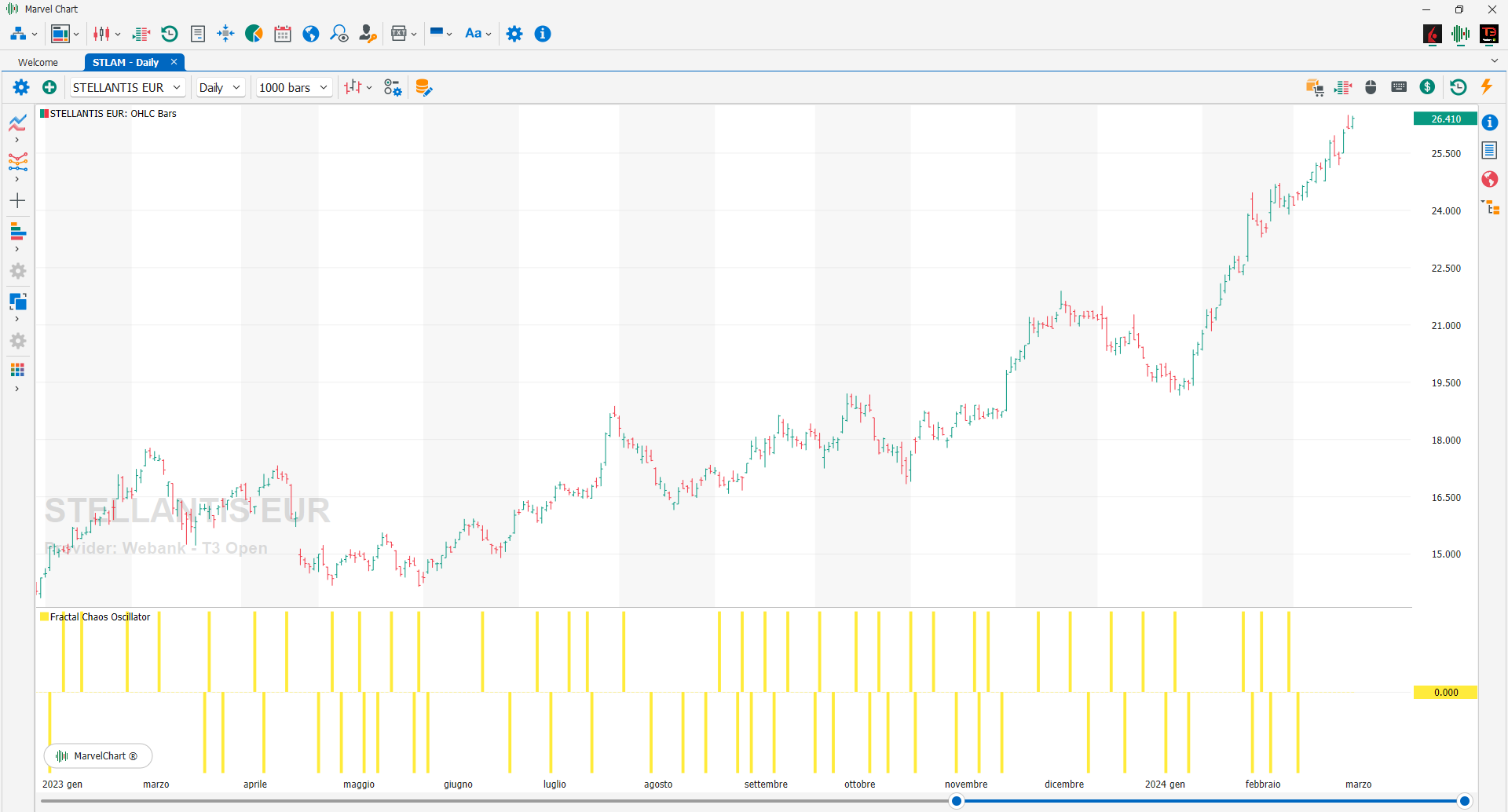

Fractal Chaos Oscillator

Ampiamente utilizzati in matematica, i frattali sono legati alla teoria del caos e alla matematica astratta e possono essere utili anche applicati al mercato finanziario, poiché il mercato stesso è dinamico e non lineare. Nel trading, i frattali sono definiti nel loro significato letterale, ovvero utilizzati per dividere trend più ampi in schemi semplici e prevedibili, per prevedere inversioni di mercato e determinare campioni ripetitivi. Il valore del Fractal Chaos Oscillator è calcolato come la differenza tra i movimenti più sottili del mercato. In generale, il suo valore si aggira tra -1.000 e 1.000. Più alto è il valore del Fractal Chaos Oscillator, più possiamo dire di seguire un certo trend. Fractal Chaos Bands e Fractal Chaos Oscillator hanno nomi simili e in effetti i due indicatori sono relativamente simili nella loro interpretazione. Entrambi riflettono l’andamento del mercato, ma in modi diversi. In un grafico, le Fractal Chaos Bands assomigliano ad una banda, composta dalle due linee che attraversano i valori di mercato più alti e più bassi in quel periodo di tempo. Più la banda è piatta, più il mercato è instabile, mentre più la banda appare caotica, più il mercato è in trend.

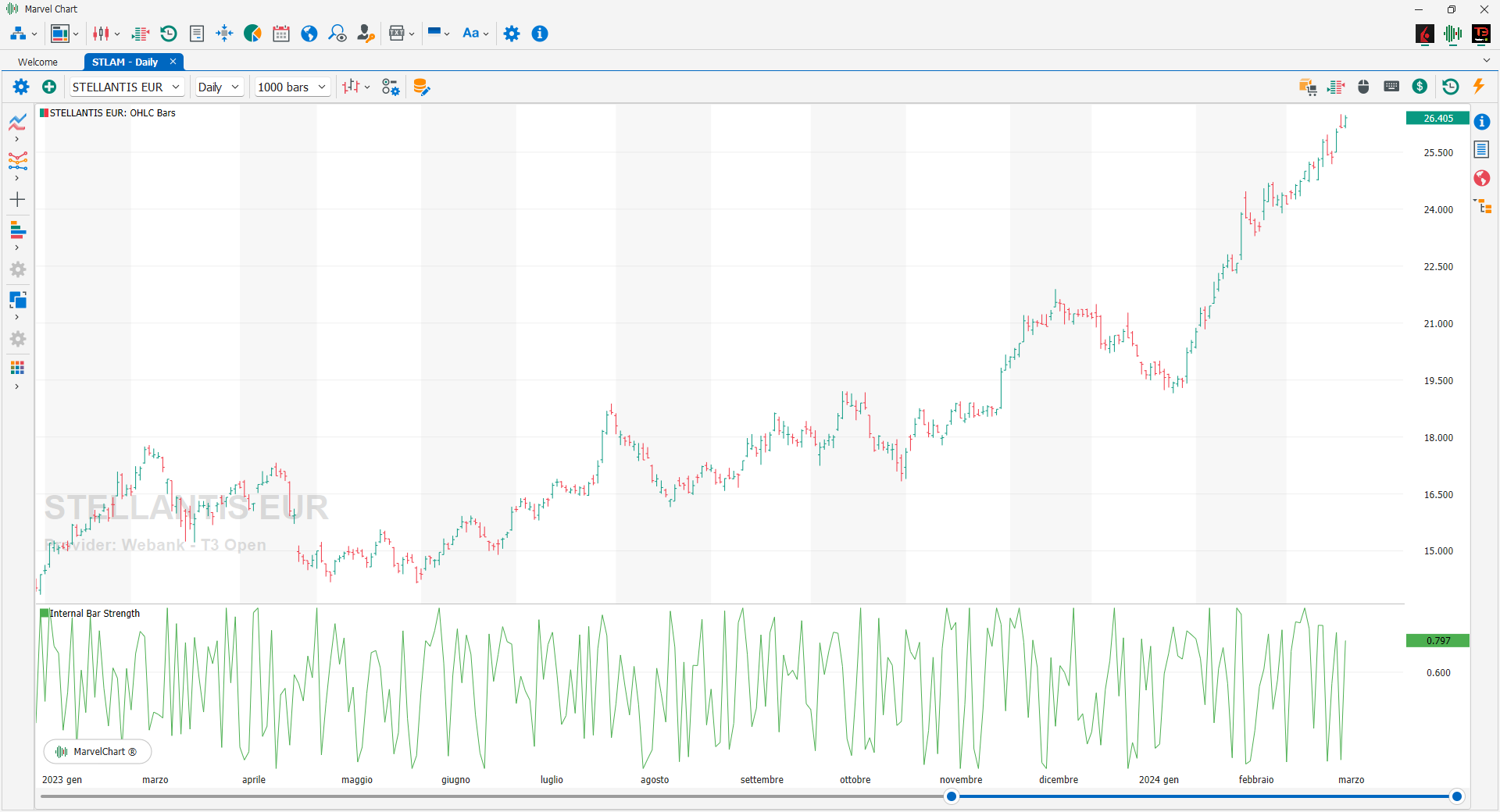

Internal Bar Strength

L’Internal Bar Strength è un'idea che esiste da qualche tempo e si basa sulla posizione del Close del giorno in relazione al range del giorno stesso: assume valore 0 se il prezzo close è il prezzo più basso della giornata, e 1 se il prezzo di close è il prezzo più alto della giornata. L’essenza dell’idea è che le azioni che chiudono nella parte più bassa del range giornaliero, con un IBS inferiore, diciamo, a 0,2, tenderanno a recuperare il giorno successivo, mentre le azioni che chiudono nel quintile più alto spesso perderanno valore nella seduta successiva.

Know Sure Thing

L'indicatore Know Sure Thing è un oscillatore basato sul momentum e si basa sul Rate of Change (ROC). Il Know Sure Thing prende quattro diversi intervalli di tempo di ROC e li livella utilizzando delle medie mobili semplici, il Know Sure Thing calcola quindi un valore finale che oscilla tra valori positivi e negativi sopra e sotto una linea dello zero. C'è anche una linea di segnale che è una SMA della linea KST stessa. In sostanza, l’indicatore Know Sure Thing misura lo slancio di quattro cicli di prezzo separati. Gli analisti tecnici utilizzano queste informazioni per individuare divergenze, condizioni di ipercomprato e ipervenduto e crossover.

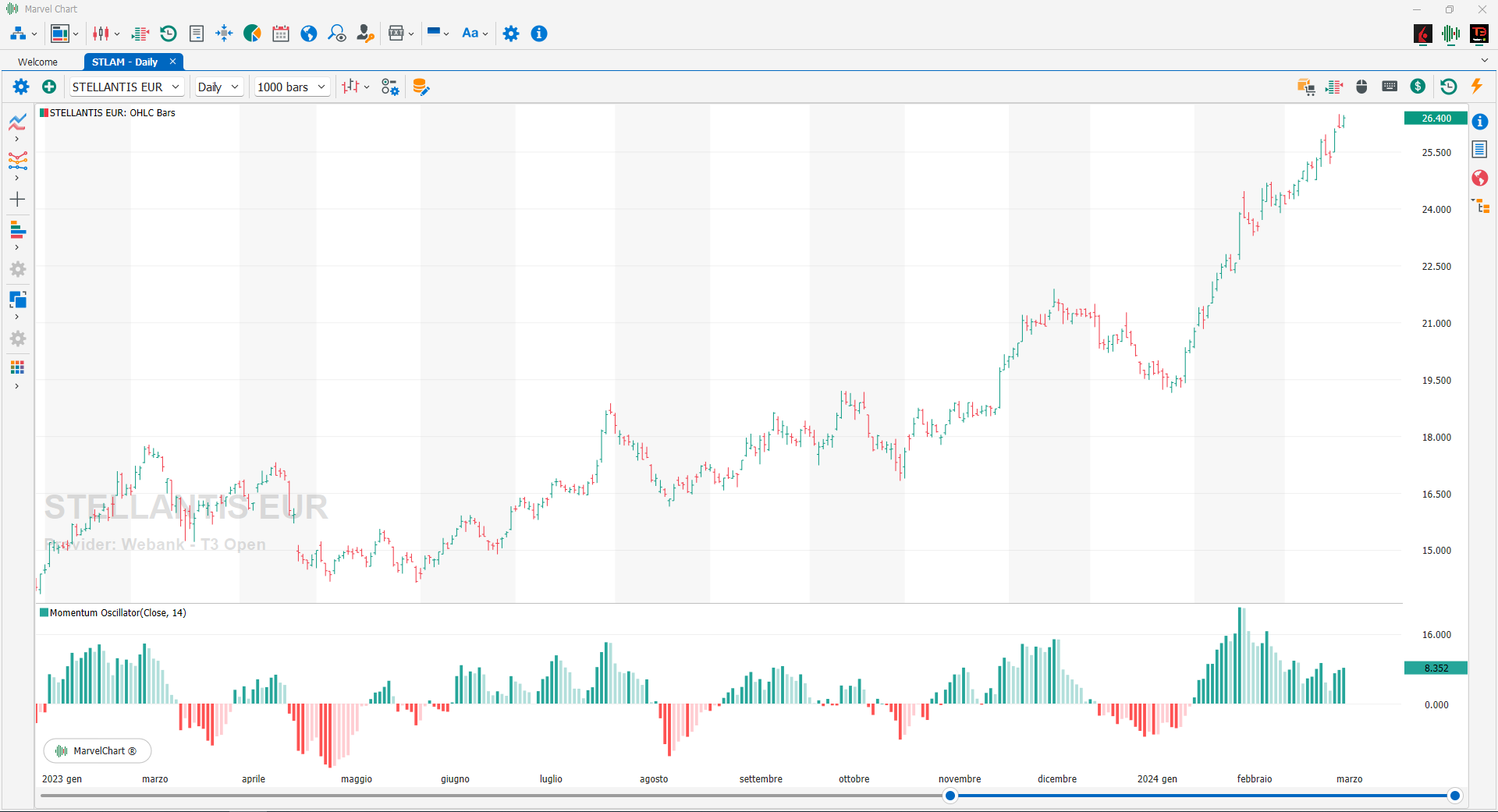

Momentum Oscillator

Il Momentum Oscillator misura la forza di un asset misurando il tasso di variazione dei prezzi rispetto ai loro livelli effettivi. Il calcolo viene effettuato sui dati passati, come per tutti gli oscillatori, registrando le continue variazioni dei prezzi su intervalli di tempo prestabiliti. Per costruire le linee del momentum del periodo X è necessario sottrarre dall'ultimo CLOSE segnato, il CLOSE di X periodi fa. Un valore di momentum positivo indica che il CLOSE attuale è maggiore della CLOSE di X periodi precedenti, viceversa un CLOSE inferiore a quella di X periodi precedenti avrà di conseguenza un valore di momentum negativo.

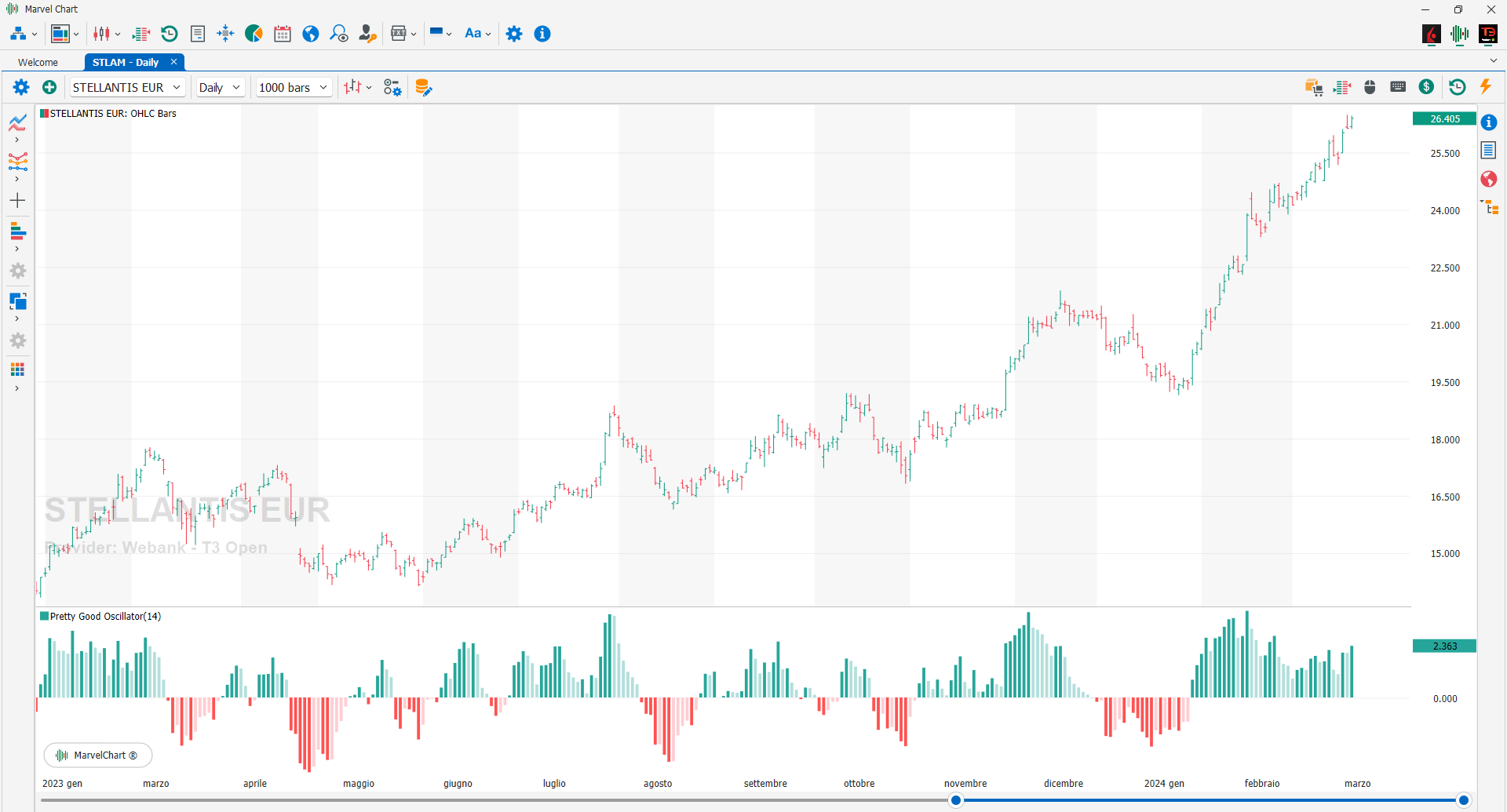

Pretty Good Oscillator

Il Pretty Good Oscillator misura la distanza dell'attuale CLOSE da una media mobile, il tutto diviso per l’Average True Range. Il creatore del Pretty Good Oscillator, Mark Johnson, attribuisce il segnale LONG se l'indicatore supera 2,5 e il segnale SHORT sull'indicatore è inferiore a -2,5.

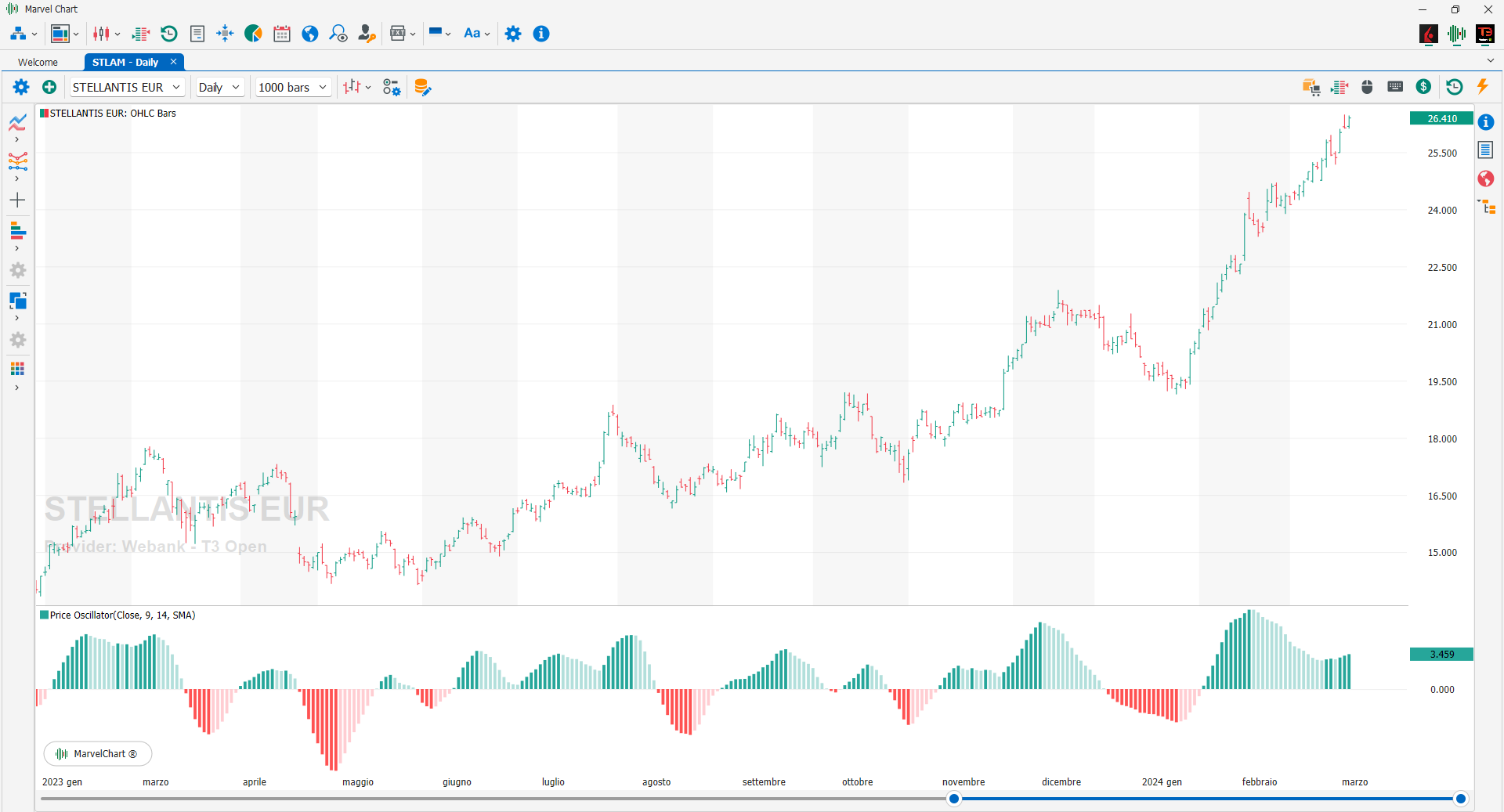

Price Oscillator

Il Price Oscillator è un indicatore di momentum talvolta identificato anche come “Oscillatore della Media Mobile”, poiché è stato costruito utilizzando due Medie Mobili con periodi diversi (Ciclo Lungo e Ciclo Breve). Il Price Oscillator misura la distanza tra le due medie mobili; il Ciclo Breve viene utilizzato per sostituire il prezzo, il Ciclo Lungo definisce il trend. Maggiore è la distanza tra il Ciclo Breve e il Ciclo Lungo, maggiore sarà il valore del Price Oscillator e maggiore sarà il movimento del mercato.

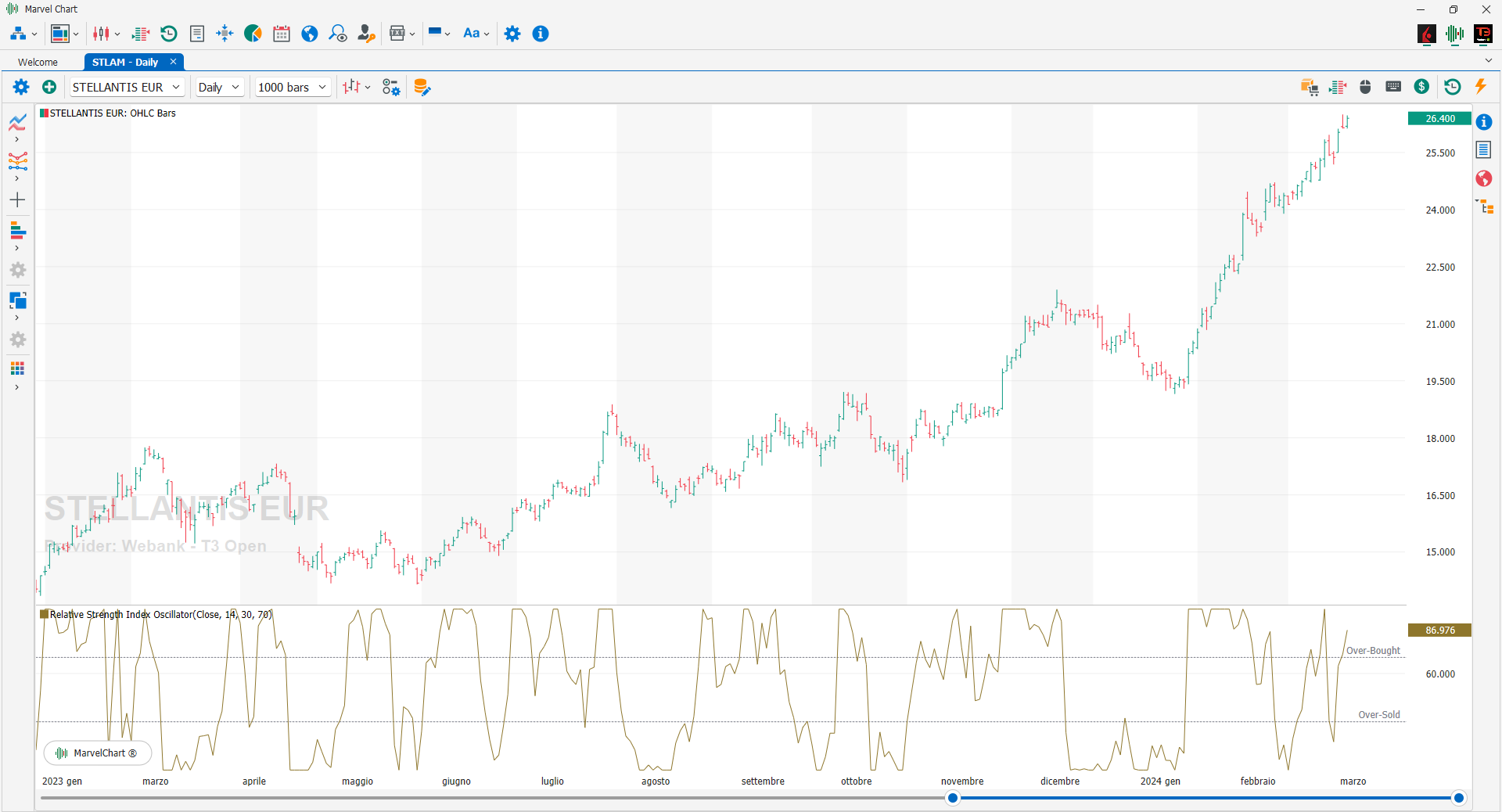

Relative Strength Index Oscillator

L'indicatore Relative Strength Index Oscillator converte i risultati di un normale indicatore Relative Strength Index in un oscillatore, esprimendo di fatto i valori RSI in percentuale.

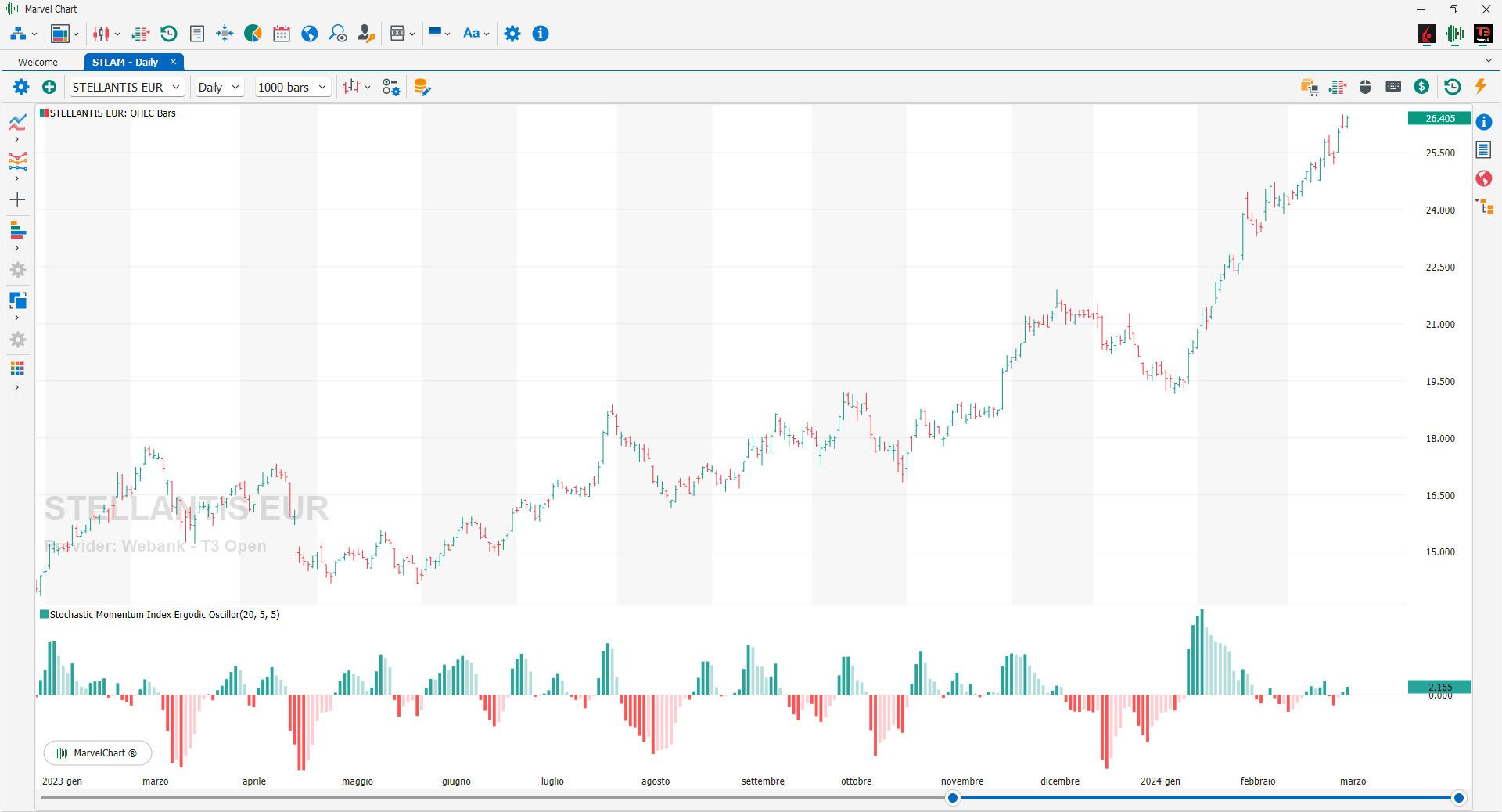

Stochastic Momentum Index Ergodic Oscillor

Lo Stochastic Momentum Index Ergodic Oscillator traccia la differenza tra lo Stochastic Momentum Index Erdogic e la linea del segnale.

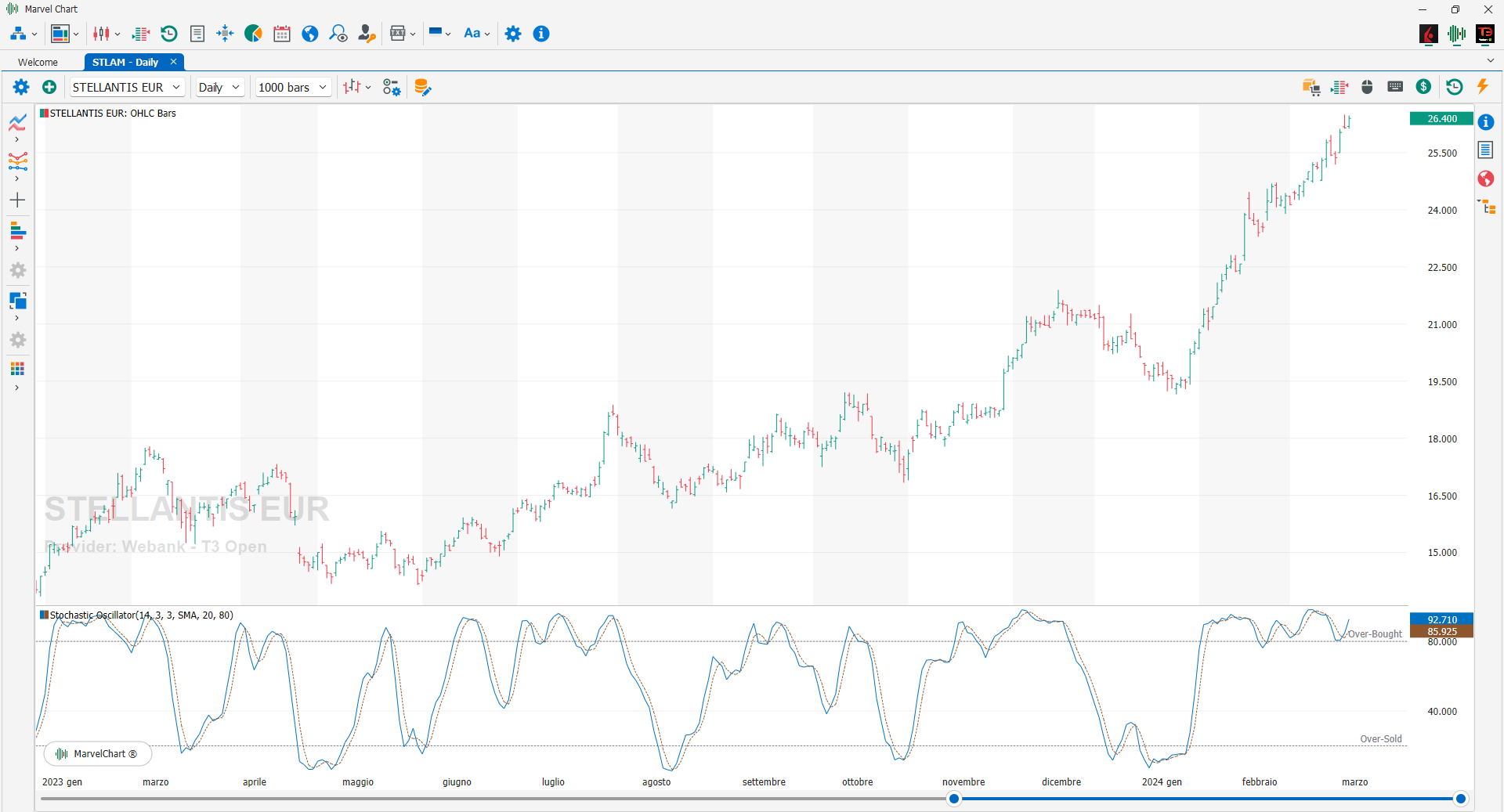

Stochastic Oscillator

Lo Stochastic Oscillator, sviluppato da George Lane nel 1950, è un indicatore di momentum, un oscillatore che mette in relazione l'attuale CLOSE con l'intervallo HIGH-LOW di un dato periodo di tempo. Questo oscillatore varia da 0 a 100, misurando la posizione relativa al CLOSE attuale, rispetto al CLOSE di un dato periodo precedente. Un valore vicino allo 0 indica che siamo vicini ai minimi del periodo considerato (zona ipervenduto), al contrario quando l'indicatore è vicino a 100 indica che siamo vicini ai massimi del periodo considerato (zona ipercomprato). Pertanto se siamo in un trend rialzista lo Stochastic Oscillator dovrebbe posizionarsi ai livelli massimi del range, intorno a 100, vicino allo 0 se siamo in fase ribassista. Se lo Stochastic Oscillator risulta essere compreso tra 0 e 20 potrebbe indicare la continuazione del trend al ribasso, al contrario quando vediamo un superamento della linea orizzontale posizionata a 20, possiamo aspettarci un'inversione di trend, se è compreso tra 20 e 80 in genere valutiamo la continuazione del trend fino all'avvicinarsi della soglia 80, se è compresa tra 80 e 100 indica trend al rialzo con prezzi che si avvicinano a nuovi massimi, un'inversione potrebbe essere un taglio della linea orizzontale al livello 80 verso il basso.

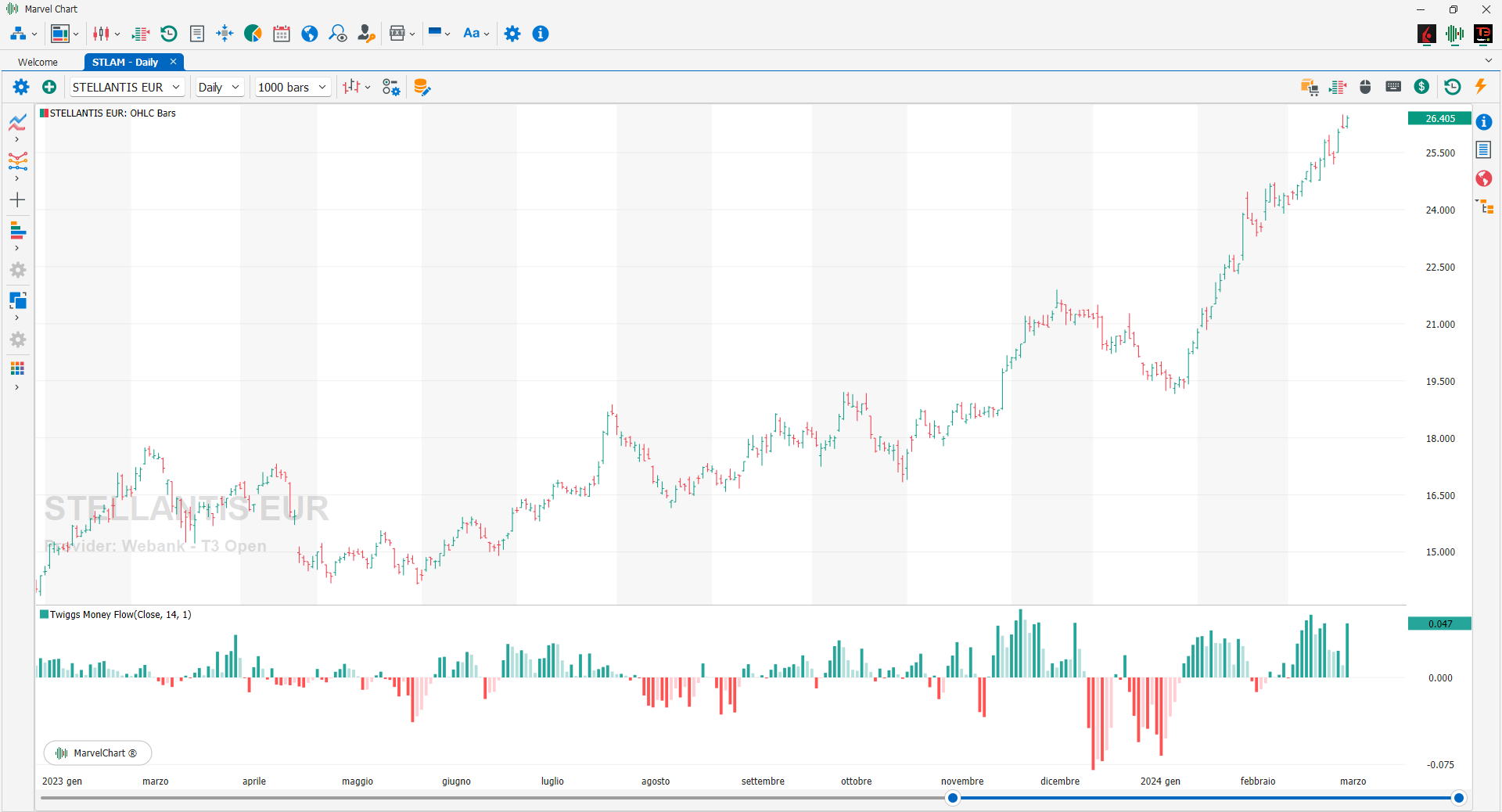

Twiggs Money Flow

Il Twiggs Money Flow è una variante del Chaikin Money Flow, ideato da Colin Twiggs. Rispetto a Chaikin Money Flow utilizza il True Range anziché il range HIGH-LOW, limitando così i picchi dovuti ai gap degli strumenti finanziari. Viene utilizzato anche un Welles Wilder Smoothing sui volumi per evitare che i picchi di VOLUME influenzino il risultato. Quando il Twiggs Money Flow è superiore a 0, siamo in una fase di accumulo, e quindi i prezzi tenderanno a salire. Quando Twiggs Money Flow è inferiore a 0, siamo in una fase di distribuzione e i prezzi tenderanno a muoversi verso il basso.

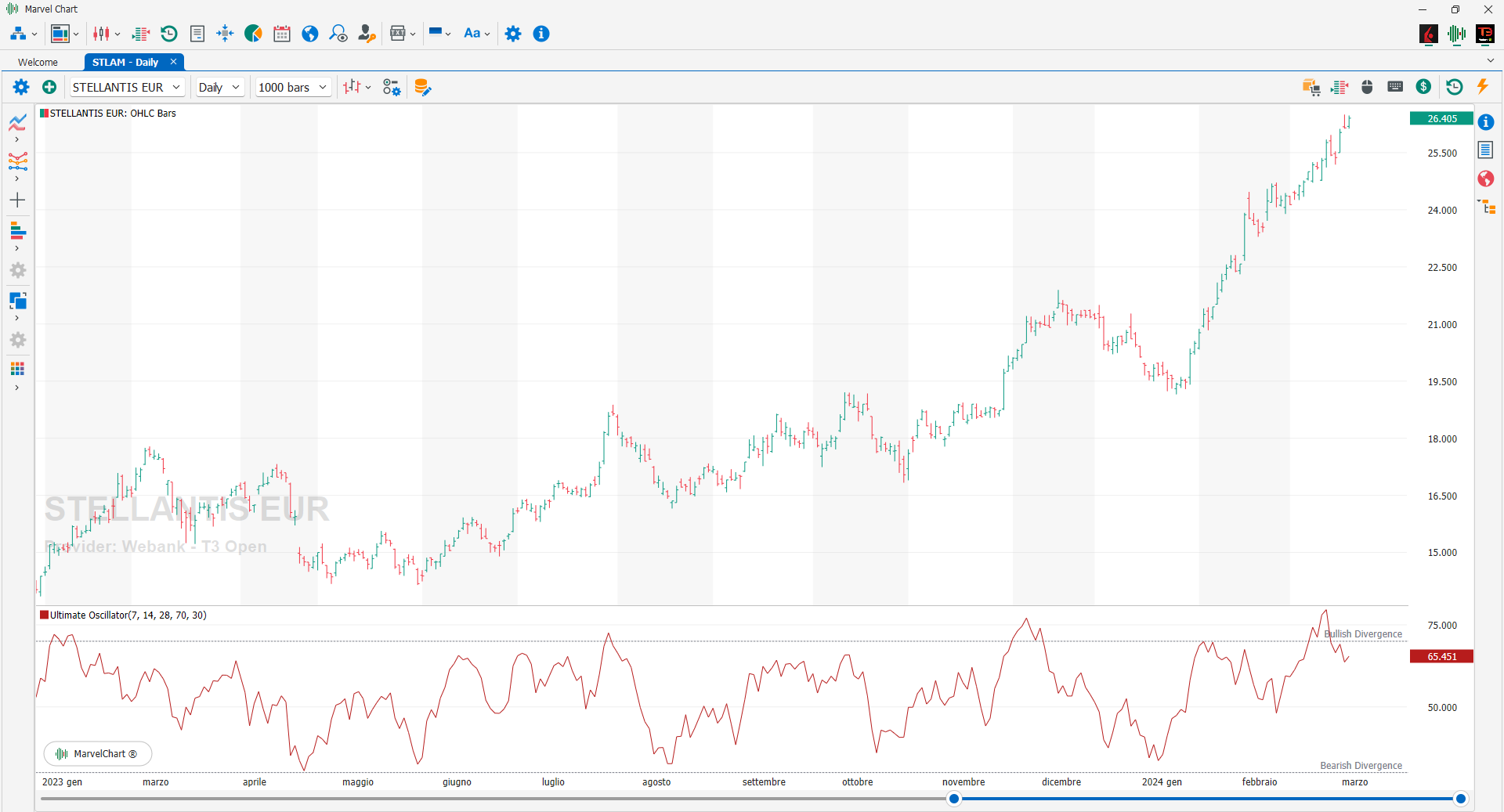

Ultimate Oscillator

L'Ultimate Oscillator combina l'azione dei prezzi in 3 diverse tipologie di periodi, e mira a definire con maggiore forza la possibilità di inversione di trend. Il calcolo con cui è stato definito è basato sul LOW attuale e sulla CLOSE del giorno precedente. Da qui si sviluppa un quoziente di pressione che si interseca con il True Range giornaliero. Quindi vengono sommati i quozienti di pressione dei 3 timeframes, il True Range dei 3 timeframes e infine viene fuori l'indice. I periodi di tempo utilizzati sono rappresentativi delle fasi a breve, medio e lungo raggio, per un calcolo e una stima più approfonditi di un oscillatore semplice. Di solito i periodi usati sono 7-14-28. Un'altra particolarità è inerente alla sovrapposizione: tutti e 3 i periodi sono compresi nel calcolo, quindi l'arco temporale di 28 tempi comprende anche il 14 ed il 7.

Williams %R

Williams %R è un indicatore sviluppato dal famoso trader americano Larry Williams, che oscilla tra 0 e -100, praticamente su una scala invertita. Si individuano due zone estreme dell'indice la cui lettura avviene però in maniera speculare a quella dello stocastico stesso. Secondo l'autore le zone da monitorare sono -20 e -80. I valori superiori a -20 rappresentano l'area di ipercomprato, mentre i valori inferiori a -80 rappresentano l'area di ipervenduto. Il segnale di acquisto viene attivato quando l'indicatore, dopo essere caduto in ipervenduto (sotto -80), scende al di sopra di questa soglia. Al contrario, il segnale di vendita inizierà quando l'indicatore nella zona di ipercomprato (sopra -20) scende e viola questa soglia.