Studies

Auto TrendLines (Beta)

L'indicatore Auto TrendLines disegna sul grafico due Trend Lines a rappresentare i livelli di supporto e resistenza.

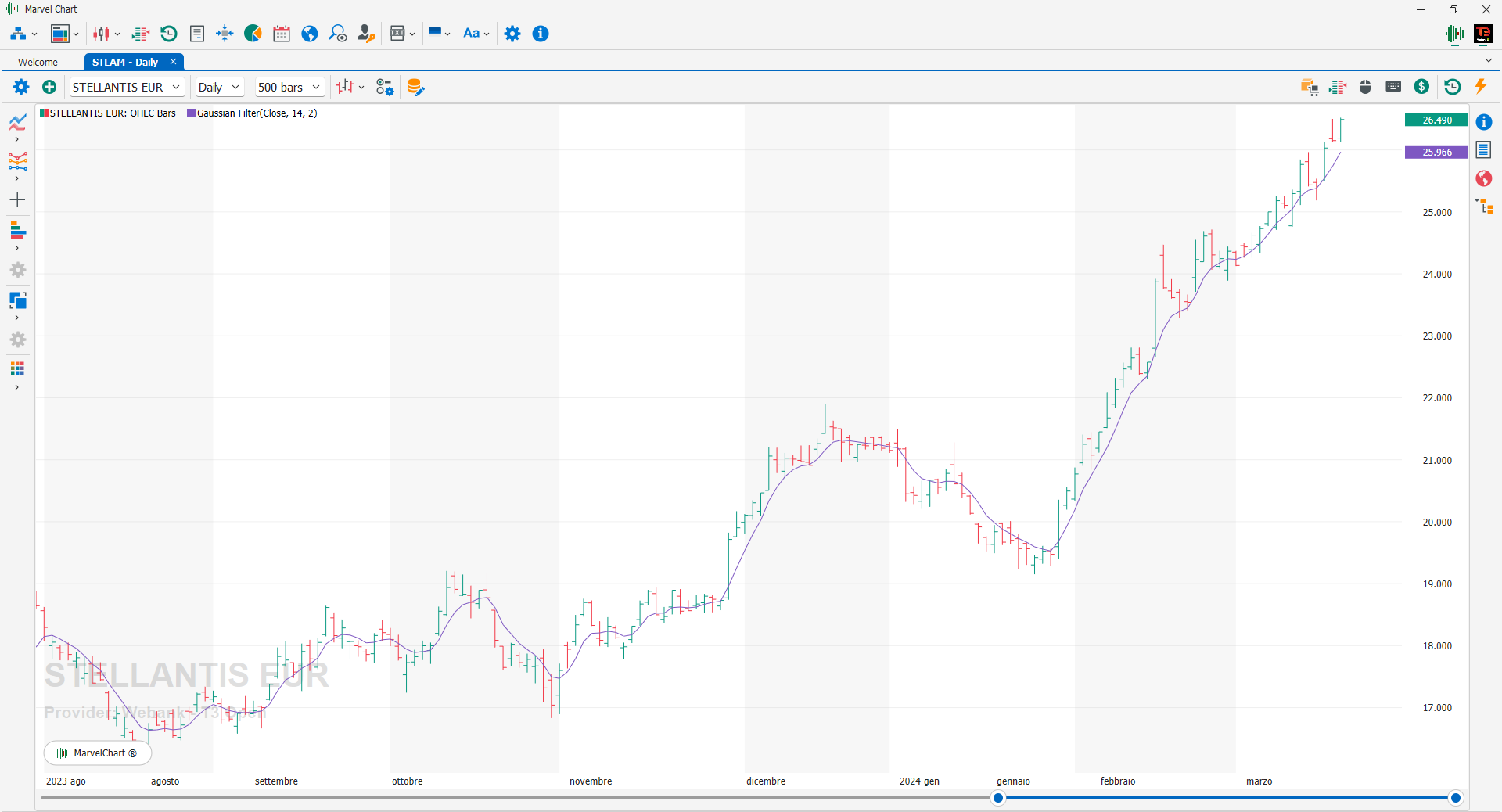

Gaussian Filter

Il Gaussian Filter è un indicatore che, attraverso la funzione Gaussiana, fornisce un filtro all'interno di un trend. In pratica, sfruttando il Gaussian Filter, è possibile eliminare i disturbi (falsi segnali) all'interno di un trend definito. Poiché è solo un filtro, entra in ogni utilizzo accompagnato da un altro indicatore di trend.

McGinley Dynamic

La McGinley Dynamic Moving Average (MDMA) è un indicatore di analisi tecnica progettato dal trader John R. McGinley nel 1990. Si tratta di una media mobile unica progettata per essere più reattiva ai movimenti dei prezzi rispetto alle medie mobili tradizionali. A differenza di altre medie mobili, l'MDMA regola la sua velocità in base alla volatilità del mercato, il che aiuta a ridurre il ritardo e a fornire segnali più accurati. L'MDMA è stato sviluppato come strumento per i trader per identificare i trend e le potenziali opportunità di trading in modo più efficace. L'importanza dell'MDMA risiede nella sua capacità di fornire una rappresentazione più fluida e accurata dei movimenti dei prezzi, che può aiutare i trader a prendere decisioni di trading più informate. Nel corso degli anni, l'MDMA ha guadagnato popolarità tra i trader ed è ora ampiamente utilizzata in vari mercati finanziari, tra cui azioni, futures e forex. La McGinley Dynamic Moving Average (MDMA) può essere utilizzata nel trading per identificare potenziali punti di entrata e di uscita con maggiore precisione. Un modo per utilizzare l'MDMA è sfruttare la sua capacità di ridurre il ritardo nell'identificazione del trend entrando in una posizione lunga quando il prezzo supera l'MDMA e uscendo dalla posizione quando il prezzo scende al di sotto dell'MDMA. I trader possono anche combinare l'MDMA con altri indicatori, come il Relative Strength Index (RSI) o il Moving Average Convergence Divergence (MACD), per confermare i segnali. Inoltre, l'MDMA può aiutare i trader con tecniche di gestione del rischio, come l'inserimento di ordini stop-loss al di sotto dell'MDMA in una posizione lunga o al di sopra dell'MDMA in una posizione corta per limitare le potenziali perdite.

Parabolic SAR

Il Parabolic SAR è un indicatore ideato da Welles Wilder nel 1978. Nella sua formulazione originale è un sistema stop and reverse, quindi è sempre a mercato, e per questo viene chiamato Parabolic SAR, dove SAR indica Stop and Reverse. Il Parabolic SAR produce una curva che assomiglia ad una sezione di una parabola e che normalmente si trova al di sotto delle barre dei prezzi in un trend long e viceversa in un trend short. Questa curva rappresenta un livello di trailing stop: quando viene toccata, la posizione sul mercato deve essere chiusa e invertita. La particolarità del calcolo è quella di contenere un fattore di accelerazione che avvicina sempre di più la curva al prezzo quando ci sono nuovi massimi o nuovi minimi.

Pivot High

Prezzo del punto del pivot più alto o "Not-a-Number" se non c'era un punto più alto del pivot.

Pivot Low

Prezzo del punto del pivot più basso o "Not-a-Number" se non c'era un punto più basso del pivot.

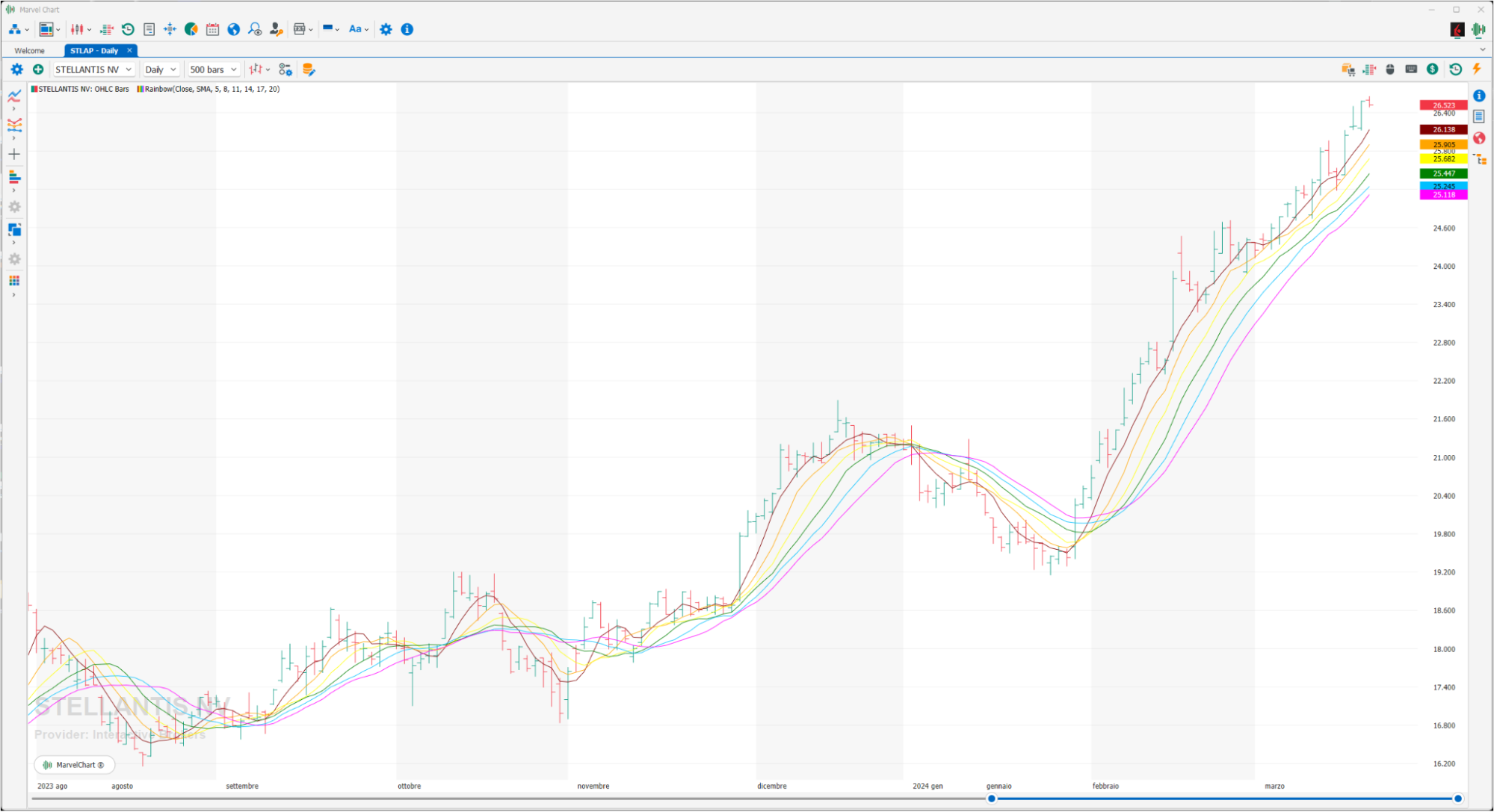

Rainbow

Il Rainbow è un indicatore che contiene sei Medie Mobili calibrate su periodi diversi.

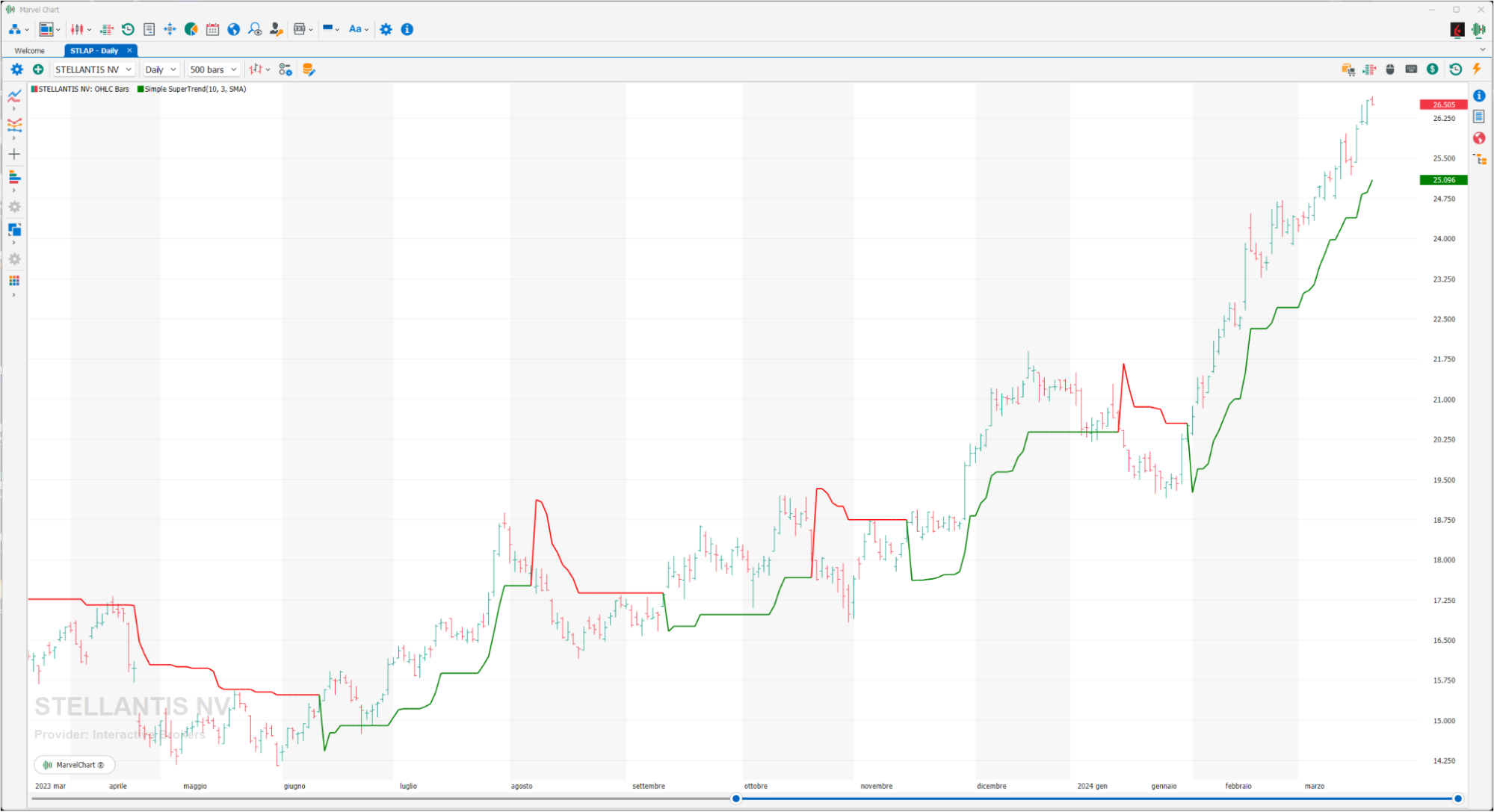

Simple SuperTrend

Versione semplificata dell’indicatore SuperTrend

SuperTrend

SuperTrend è un indicatore ideato da Oliver Seban che può essere applicato a quasi tutti gli asset. Simile come concezione al Parabolic SAR, con in più il pregio di posizionarsi orizzontalmente nel trading range, evitando così un'uscita anticipata dal mercato, il SuperTrend è un indicatore che può essere molto utile quindi per la corretta uscita dal mercato. È molto semplice da interpretare perché è composto da una serie di punti (o una linea), uno per ogni barra, sotto il CLOSE che indica l'inizio di un trend rialzista e da una serie di punti (o una linea), sempre uno per ogni barra, sopra il CLOSE che ci dà l'indicazione di un trend ribassista, per cui in un'operazione intraday non c'è altro da fare che attendere che cambi posizione. Unico inconveniente, il ritardo nel cambio di direzione, quando si verifica la differenza tra i due valori della barra del grafico che ha prodotto il cambio, sarà molto ampio, producendo una notevole perdita percentuale. L’utilizzo di questo indicatore deve essere abbinato ad altri indicatori che identificano il fallimento del trend, ad esempio il “Price ROC”.

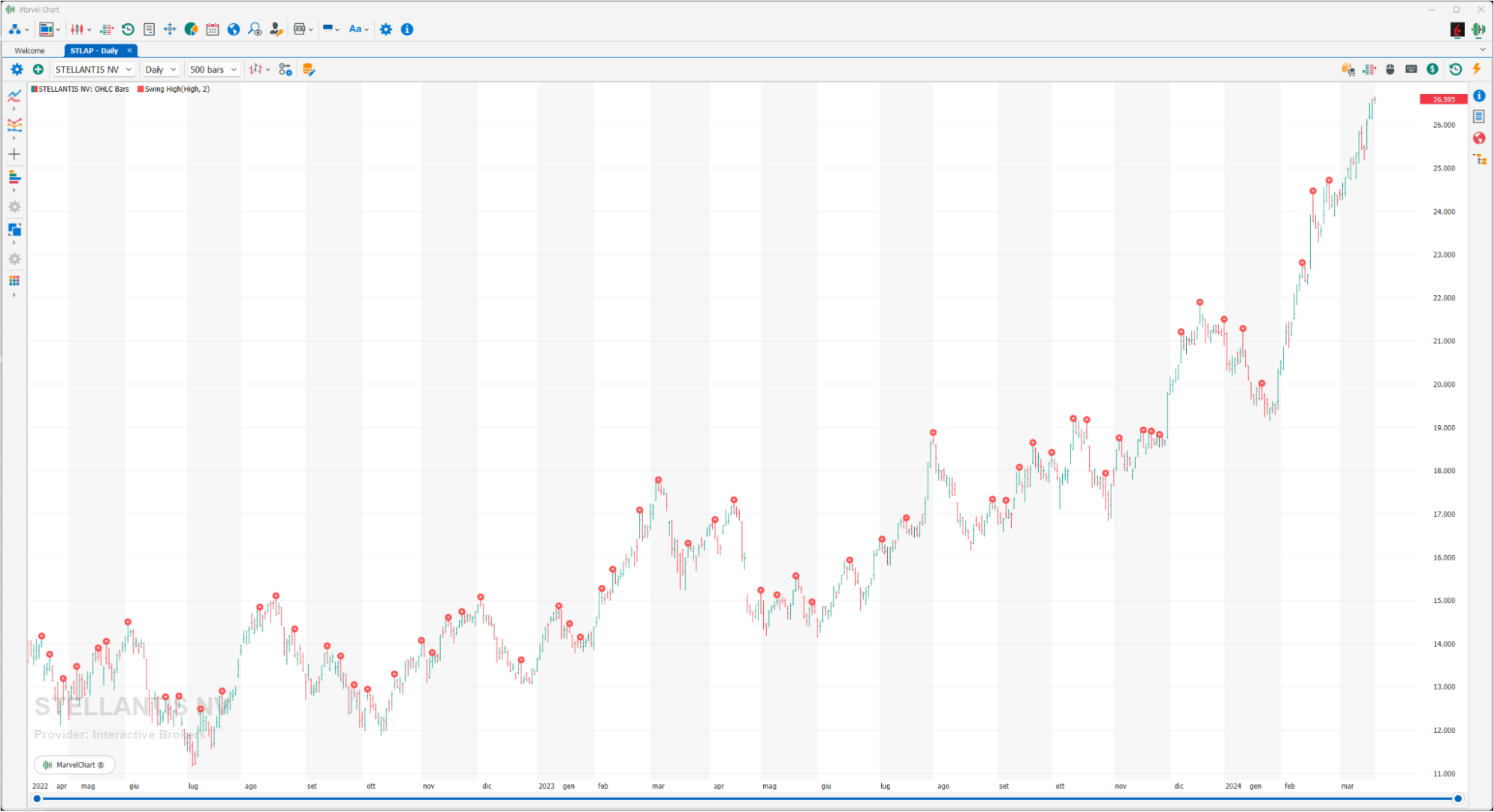

Swing High

Lo Swing High si riferisce ad un picco raggiunto da un indicatore o dal prezzo di un titolo prima di un calo. Uno swing high si forma quando il massimo raggiunto è maggiore di un dato numero di massimi posizionati attorno ad esso. Una serie di massimi oscillanti consecutivamente più alti indica che il titolo in questione è in un trend rialzista. Uno swing high può verificarsi in un mercato laterale o in trend. Gli swing high sono utili da identificare e utilizzare durante il trend, il trading in range o quando si utilizzano indicatori di analisi tecnica. L'analisi degli swing high aiuta il trader a determinare la direzione e la forza del trend.

Swing Low

Swing Low è un termine utilizzato nell'analisi tecnica che si riferisce ai minimi raggiunti dal prezzo di un titolo o da un indicatore durante un dato periodo di tempo, solitamente inferiore a 20 periodi di negoziazione. Uno swing low viene creato quando un minimo è inferiore a qualsiasi altro prezzo circostante in un dato periodo di tempo. La controparte opposta di uno swing low è uno swing high. Gli swing low e gli swing high vengono utilizzati in diversi modi per identificare trend ed intervalli di volatilità.

Volatility Stop

Il Wilder Volatility Stop è stato introdotto da Welles Wilder nel suo libro “New Concepts in Technical Trading Systems”. Il Welles Wilder Volatility Stop calcola lo stop long del segnale sottraendo un multiplo ATR dal "close significativo” nel periodo di ricerca. In un trend rialzista il “close significativo” si trova al CLOSE più alto dall'inizio del trend. Al contrario, per lo stop short aggiunge il multiplo ATR al “close significativo”. Il “close significativo” è quindi il close più basso dall’inizio del trend. Se utilizzato con barre basate sul tempo, il trailing stop si adatta qui all'attuale contesto di mercato. Ciò consente di interrompere l’allargamento del canale quando la volatilità aumenta e di restringersi quando diminuisce. Wilder ha utilizzato un periodo di ricerca predefinito di 7 barre per il suo Volatility Stop. Se utilizzato con periodi di ricerca più lunghi, il “close significativo” può essere sostituito con un Donchian Channel calcolato dalle chiusure della barra. L'utilizzo del Donchian Channel è l'approccio standard per il calcolo dello Chandelier Stop. In tale scenario, si applica un periodo di ricerca più lungo, in genere 22 barre. Attivando questa opzione, lo stop del long sottrae un multiplo dell'ATR dalla close più alto all'interno del periodo di lookback. Al contrario, lo stop short aggiunge un multiplo dell’ATR al close più alto nel periodo di ricerca.

Williams Alligator

Come molti altri indicatori di trend, l'indicatore dell'alligatore funziona tracciando varie medie mobili (MA) su un grafico. Vengono utilizzate tre medie mobili e ciascuna rappresenta una parte del '"alligatore": una linea blu rappresenta la mascella, una linea rossa rappresenta i denti ed una linea verde rappresenta le labbra. Il modo in cui funziona l'indicatore può essere spiegato utilizzando la seguente analogia. Quando la mascella, i denti e le labbra dell'alligatore sono chiusi (le linee della media mobile sono intrecciate), significa che è stanco o dorme. Questo è il momento in cui molti trader evitano di prendere una posizione perché il trend è troppo debole. Più a lungo l'alligatore dorme, più diventa affamato: quando si sveglia, è pronto a cacciare orsi e tori. L'alligatore apre le mascelle (le linee si incrociano e si muovono verso l'alto o verso il basso) e mangia finché non è sazio. Quindi ora l'alligatore ha perso interesse per il cibo e chiude la bocca per riposare (le linee si avvicinano). Questo è il momento in cui alcuni trader chiudono le loro posizioni se hanno realizzato un profitto, poiché il al rialzo o al ribasso potrebbe essersi fermata.

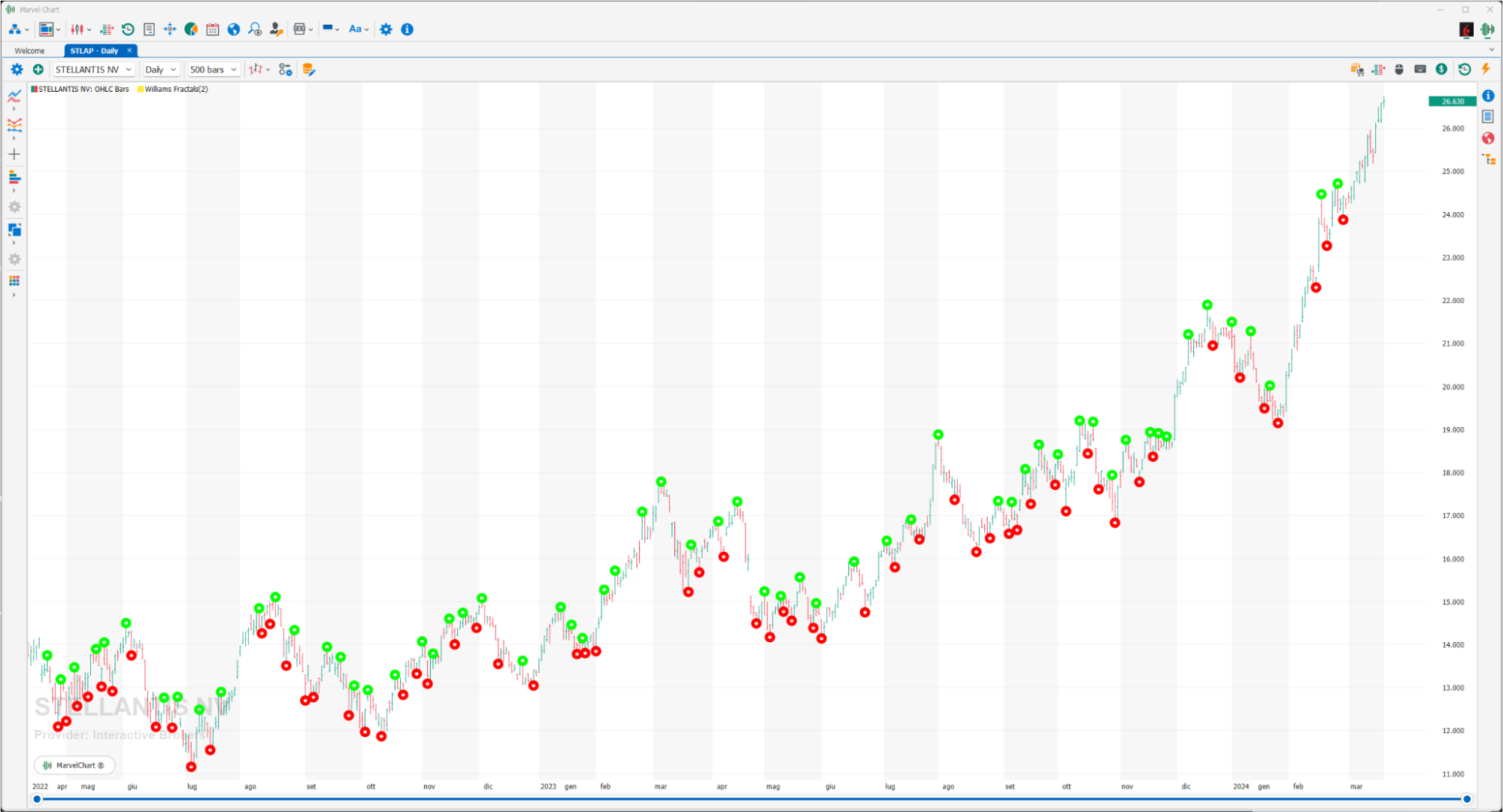

Williams Fractals

L'indicatore Williams Fractal mira a rilevare i punti di inversione attraverso high e low. È noto per essere stato uno dei primi indicatori a utilizzare i frattali ed ad introdurli nel trading mainstream. Generalmente, l'indicatore è mostrato con una pallino verde o rosso per segnalare il suo stato high o low.

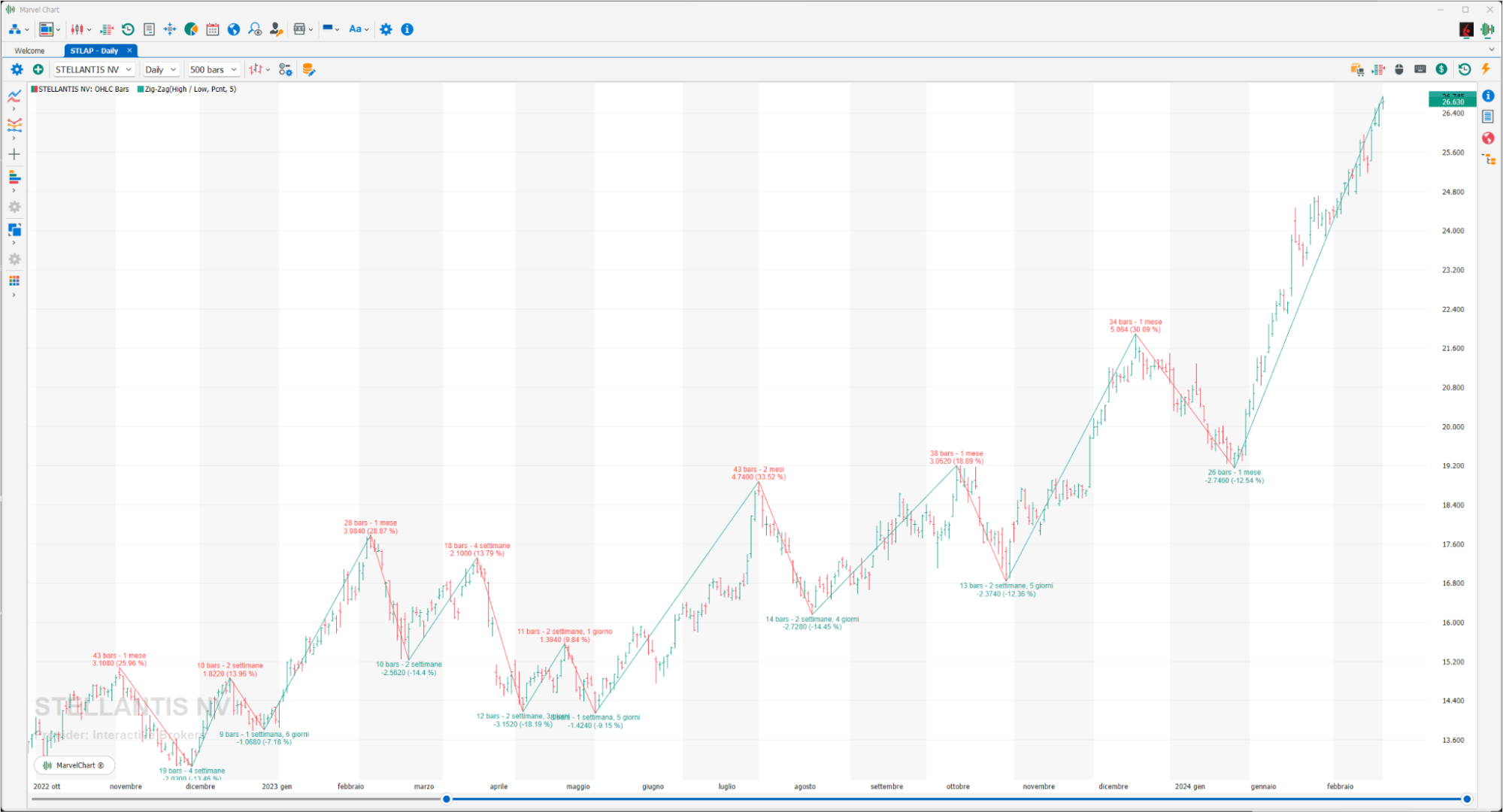

Zig-Zag

L'indicatore Zig Zag riduce l'impatto delle fluttuazioni dei prezzi e viene utilizzato per aiutare ad identificare i trend dei prezzi e i cambiamenti nell'andamento dei prezzi. Vengono disegnati su un grafico dei punti ogni volta che i prezzi si invertono di una percentuale maggiore di una variabile prescelta. Un analista può impostare il livello percentuale per attivare l'indicatore. Vengono quindi tracciate delle linee rette che collegano questi punti.